Plan de match pour la guerre commerciale

14 avr. 2025- Alors, voilà. À peine quelques mois après son investiture, le président américain Donald Trump a lancé la première salve d’une guerre commerciale mondiale.

- Même si les estimations du nouveau taux moyen effectif des droits de douane américains varient, de l’avis général, il dépasse largement 20 %. C’est un écart substantiel par rapport à ce qu’il était voilà quelques mois (de 2 % à 3 % environ). Le nouveau barème tarifaire signale le retour des États-Unis à des politiques commerciales restrictives qu’on n’avait pas vues depuis la Grande Dépression, il y a un peu plus d’un siècle.

- Comme le pays est la plaque tournante mondiale du commerce et de la finance, ce virage vers des barrières plus élevées provoque un choc macroéconomique important. Par conséquent, l’ensemble des marchés des titres à risque ont subi d’importantes pressions. Ainsi, le niveau de l’indice S&P 500 est inférieur de 13 % au sommet atteint plus tôt cette année.

- La guerre commerciale engendre des répercussions dans différents secteurs. Le secteur des technologies est à la traîne depuis le début de l’année (graphique 1), ce qui n’est pas surprenant vu la part du revenu global qui est générée à l’étranger (graphique 2). D’ailleurs, les prévisions de bénéfices ont été sensiblement abaissées pour ce secteur (graphique 3).

- Il ne faut pas oublier non plus que l’affaiblissement du contexte commercial raccourcira le temps qu’il faut à l’économie américaine pour passer de l’expansion au ralentissement. Par conséquent, lorsque les droits de douane cesseront de faire les manchettes et que les données de l’économie réelle laisseront entrevoir une décélération de l’activité, les secteurs défensifs devraient continuer d’offrir une certaine valeur. À cet égard, les biens de consommation de base, les services publics et la santé seront sans doute ceux à surveiller.

- À notre avis, les marchés sous-estiment le risque de recul des bénéfices dans d’autres secteurs. Les matières premières, les communications et la consommation discrétionnaire, notamment, pourraient connaître un tel fléchissement des bénéfices, d’après nous.

Secteurs privilégiés :

- Services publics – FINB BMO actions du secteur sélectionné services aux collectivités SPDR (symbole : ZXLU)

- Soins de santé – FINB BMO actions du secteur sélectionné de la santé SPDR (symbole : ZXLV)

- Services financiers – FINB BMO actions du secteur sélectionné services financiers SPDR (symbole : ZXLF)

Graphique 1 – Rendements par secteur

Graphique 2 – Part estimative des revenus générés à l’extérieur des États-Unis

Graphique 3 – Bénéfices et valorisation

Graphique 4 – Graphique de saisonnalité (rendement moyen au cours des 35 dernières années)

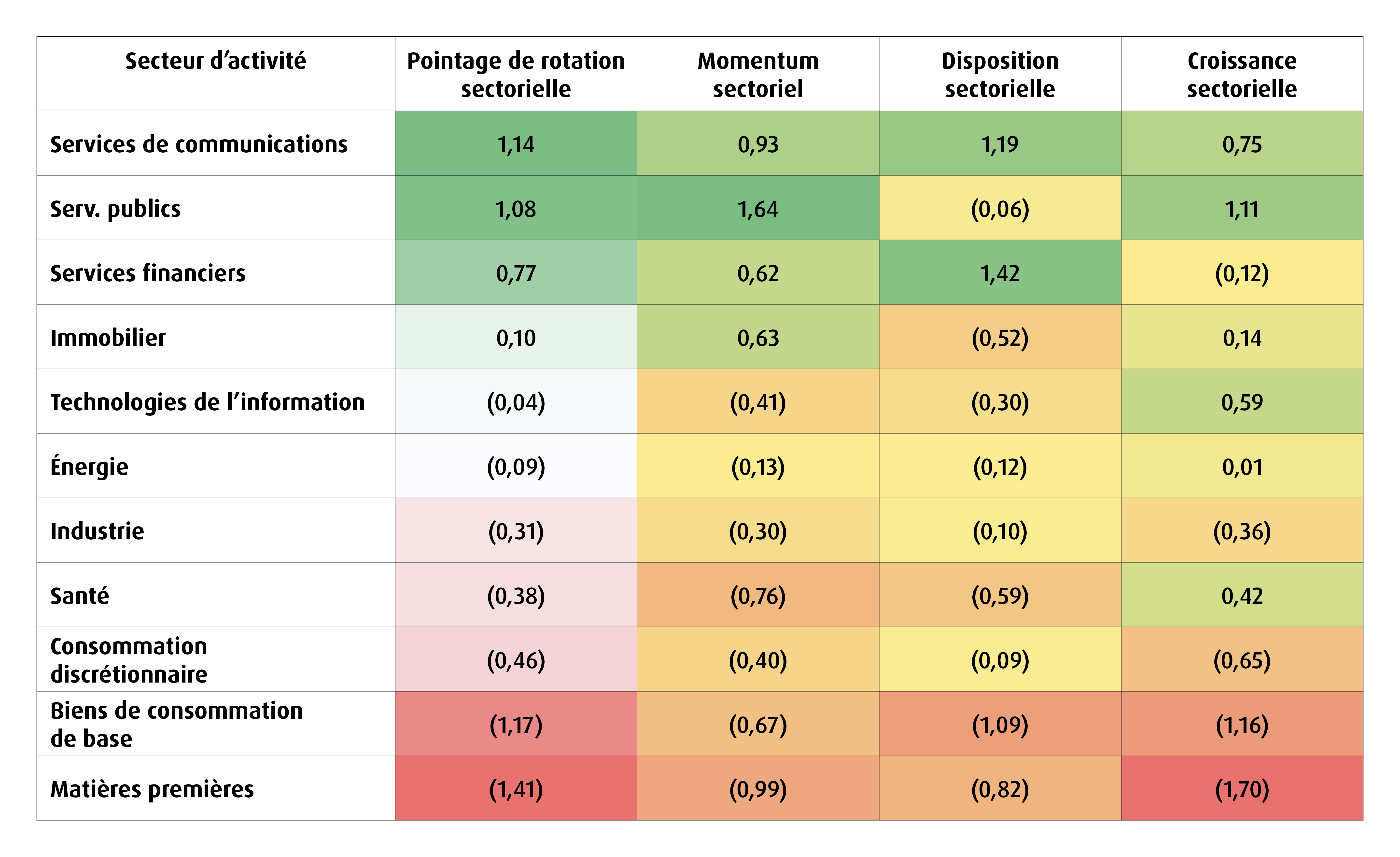

Graphique 5 – Modèle quantitatif de BMO Gestion mondiale d’actifs

Avis juridiques :

Tout énoncé qui repose nécessairement sur des événements futurs peut être une déclaration prospective. Les déclarations prospectives ne sont pas des garanties de rendement. Elles comportent des risques, des éléments d’incertitude et des hypothèses. Bien que ces déclarations soient fondées sur des hypothèses considérées comme raisonnables, rien ne garantit que les résultats réels ne seront pas sensiblement différents des résultats attendus. L’investisseur est prié de ne pas se fier indûment aux déclarations prospectives. Concernant les déclarations prospectives, l’investisseur doit examiner attentivement les éléments de risque décrits dans la version la plus récente du prospectus simplifié.

Ces données sont fournies à titre d’information seulement. L’information qui s’y trouve ne constitue pas une source de conseils fiscaux, juridiques ou de placement et ne doit pas être considérée comme telle. Les placements particuliers ou les stratégies de négociation doivent être évalués en fonction des objectifs de placement de l’investisseur. Il est préférable, en toutes circonstances, d’obtenir l’avis de professionnels.

On ne peut pas investir directement dans un indice.

Les produits de FNB sectoriels sont également sujets au risque sectoriel et au risque de non-diversification, ce qui se traduit généralement par des fluctuations de cours plus importantes que l’ensemble du marché.

La fiducie Select Sector SPDR est composée de onze portefeuilles de placement distincts (chacun étant un « FNB Select Sector SPDR » ou un « FNB » et, collectivement, les « FNB Select Sector SPDR » ou les « FNB »). Chaque FNB Select Sector SPDR est un « fonds indiciel » qui investit dans un secteur ou un groupe de secteurs précis représentés par un indice Select Sector. Les sociétés incluses dans chaque indice Select Sector sont sélectionnées en fonction de la classification industrielle générale dans un univers de sociétés défini par l’indice S&P 500®. L’objectif de placement de chaque FNB est de fournir des résultats de placement qui, avant les dépenses, correspondent généralement au cours et au rendement des titres de participation cotés en bourse de sociétés d’un secteur ou d’un groupe de secteurs précis, représentés par un indice sectoriel de marché précis.

S&P 500, SPDR et Select Sector SPDR sont des marques de commerce de McGrawHill Companies Inc. et font l’objet d’une licence d’utilisation. Les actions incluses dans chaque indice Select Sector ont été sélectionnées par l’agent de compilation. Leur composition et leur pondération peuvent différer de celles de tout indice semblable publié par S&P.

L’indice S&P 500 est un indice non géré de 500 actions ordinaires que l’on considère généralement comme représentatives du marché boursier américain. L’indice est fortement pondéré en actions à grande capitalisation boursière et représente environ les deux tiers de la valeur marchande totale de toutes les actions ordinaires américaines. Les données de l’indice S&P 500 ne tiennent pas compte des frais, des dépenses ou des impôts. Avant d’investir, l’investisseur doit tenir compte de ses objectifs de placement, des risques, des frais et des dépenses.

Les placements dans des fonds négociés en bourse peuvent comporter des frais de courtage, des honoraires de gestion et d’autres frais. Veuillez lire l’Aperçu du FNB ou le prospectus simplifié du FNB en question avant d’investir. Les fonds négociés en bourse ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé n’est pas indicatif de leur rendement futur.

Pour connaître les risques liés à un placement dans les FNB BMO, veuillez consulter les risques spécifiques énoncés dans le prospectus simplifié. Les FNB BMO s’échangent comme des actions, ils peuvent se négocier à escompte à leur valeur liquidative et leur valeur marchande fluctue, ce qui peut augmenter le risque de perte. Les distributions ne sont pas garanties et sont susceptibles d’être changées ou éliminées.

Les fonds négociés en bourse BMO sont gérés par BMO Gestion d’actifs inc., une société de gestion de fonds d’investissement et de gestion de portefeuille et une entité juridique distincte de la Banque de Montréal.

BMO Gestion mondiale d’actifs est une marque de commerce sous laquelle BMO Gestion d’actifs inc. et BMO Investissements inc. exercent leurs activités.

« BMO (le médaillon contenant le M souligné) » est une marque de commerce déposée de la Banque de Montréal, utilisée sous licence.