Retour à l’ancienne normalité

De nombreux économistes ont déclaré que les marchés se dirigent vers une « nouvelle normalité », mais en réalité, ils sont probablement en train de revenir à « l’ancienne ». Depuis 2009, ils ont été stimulés par des politiques de taux d’intérêt à zéro, qui ont alimenté une croissance plus élevée grâce à l’utilisation de marges bon marché; ces politiques ont récompensé la prise de risques, surtout parce que les sociétés pouvaient avoir accès à un coût du capital bon marché. Nous croyons que l’année 2023 apportera de nouvelles occasions, mais aussi qu’elle fera face à certains défis. Voici quelques-uns des principaux thèmes de placement que nous entrevoyons en ce début d’année – et certains des principaux risques.

L’inflation continue d’avancer dans la bonne direction

Les indices des prix à la consommation (IPC) au Canada et aux États-Unis demeurent bien au-dessus de leur taux cible de 2,0 %. Cependant, la bonne nouvelle, c’est que les données au nord et au sud de la frontière sont sur la bonne voie. Nous avons aussi constamment souligné les défis que posait l’utilisation de l’IPC comme indicateur d’inflation. Par exemple, un investisseur qui a acheté une maison de un million de dollars aurait pu le faire avec un taux fixe de 5 ans d’environ 2,25 % en 2017. Lors du renouvellement du prêt hypothécaire aujourd’hui, le taux sera supérieur à 5,0 %. Par conséquent, certains chiffres dans le calcul de l’IPC seraient non seulement stables, mais augmenteraient avant de baisser. Cependant, l’indice composé des prix des maisons Teranet-Banque Nationale montre une décélération du prix des maisons ces cinq derniers mois.

De plus, il faut en moyenne de 18 à 24 mois pour que les effets de la hausse des taux d’intérêt soient pleinement reflétés sur le marché. Cela signifie que même les premières hausses de taux décrétées par la Banque du Canada (BdC) et la Réserve fédérale américaine (Fed) en mars n’ont pas été entièrement absorbées par le marché. Dans notre dernier rapport trimestriel, nous avions prévu que les deux banques centrales feraient probablement une pause dans leurs hausses de taux au début de 2023, et les commentaires des deux banques indiquent maintenant qu’il s’agit d’une possibilité.

Les investisseurs doivent noter que, même sans hausse de taux, les banques centrales disposent d’autres outils, comme les indications prospectives et l’ajustement du rythme de leur resserrement quantitatif. Le récent ajustement de ses « graphiques à points » par la Fed est un exemple d’un moment où elle a rehaussé ses prévisions, même si elle a laissé entendre que la réduction du rythme du resserrement est possible. L’augmentation de la valeur finale pour 2023 permet à la Fed de finalement faire une pause, mais aussi de procéder à quelques hausses de taux massives, si les données le justifiaient.

D’autres indicateurs avancés suggèrent également que des pressions désinflationnistes ont commencé à s’exercer. Les entreprises signalent déjà une accumulation de stocks, tandis que les tarifs d’expédition de fret sont revenus aux niveaux d’avant la COVID-19. La plupart des prix des matières premières, comme le bois d’œuvre et les métaux de base, sont également en baisse depuis le début de l’année, en date de décembre 2022. Au début de l’année dernière, nous avions laissé entendre que le monde sortirait de la pandémie et que la demande reviendrait avant que l’offre ne rattrape son retard, ce qui provoquerait une hausse temporaire de l’inflation. Même si nous croyons que l’inflation est sur la bonne voie, nous avons terminé l’année avec un IPC supérieur aux taux cibles des banques centrales. La réouverture de la Chine aura également une incidence sur l’inflation, ce dont nous parlerons plus bas.

La plupart des prix des matières premières ont baissé | Gains/pertes depuis le début de l’année |

| Aluminium | -14,34 % |

| Cuivre | -13,27 % |

| Plomb | -1,37 % |

| Nickel | 45,78 % |

| Étain | -35,89 % |

| Zinc | -15,55 % |

| Minerai de fer | 6,86 % |

| Bois d’œuvre | -67,69 % |

Source : Bloomberg et BMO Gestion mondiale d’actifs. |

L’âge d’or des obligations

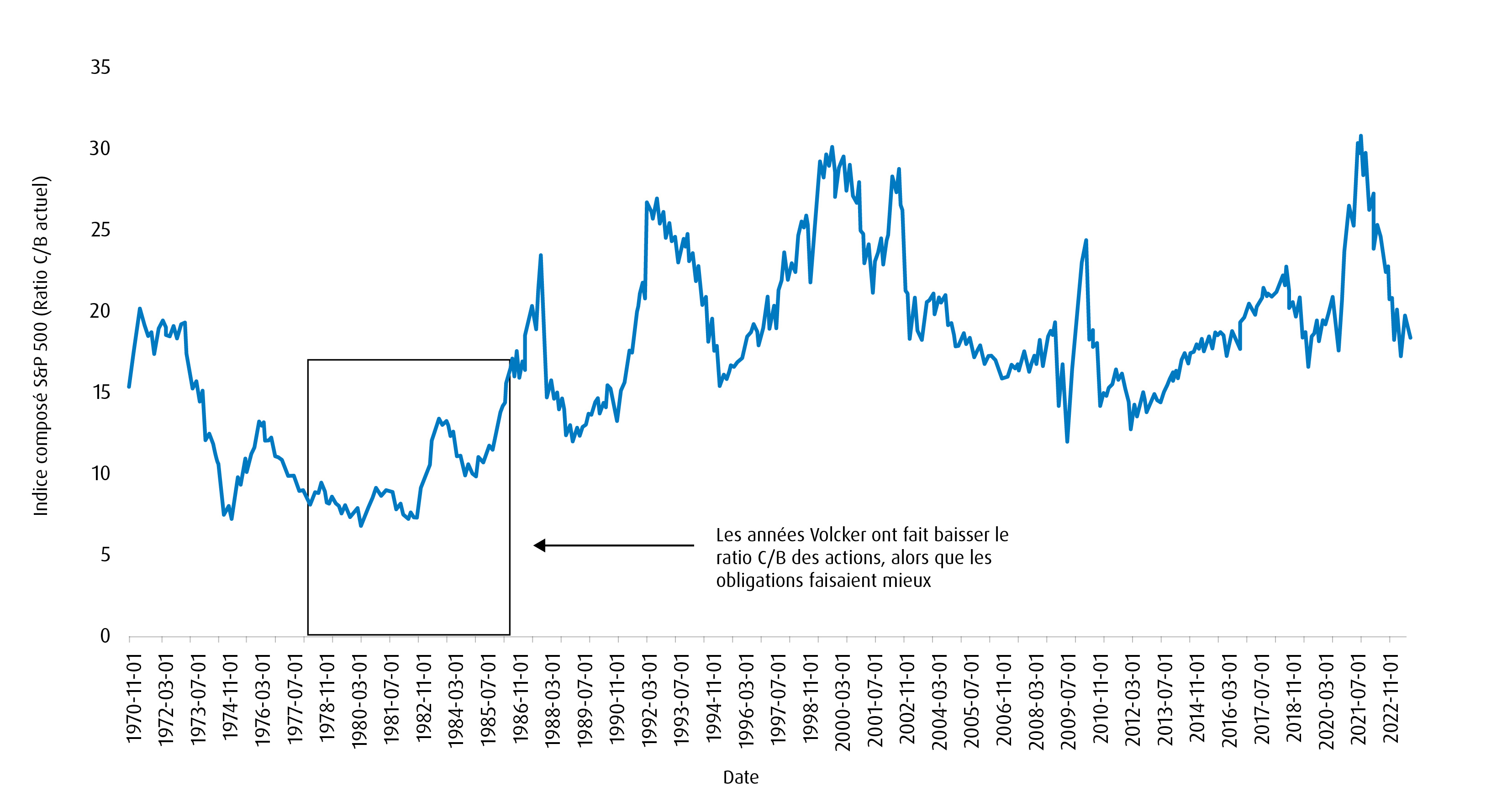

Les obligations ont fait l’objet de critiques importantes pendant la dernière décennie. La faiblesse historique de leurs taux de rendement et leur corrélation croissante avec les actions en font partie. Cependant, comme les taux de rendement ont atteint des niveaux inégalés depuis la période précédant la grande crise financière, les titres à revenu fixe redeviennent pertinents. Le rendement à l’échéance de notre FINB BMO obligations de sociétés américaines de qualité à moyen terme (ZIC) a atteint 6,2 % en octobre 2022. Lorsque le taux de la Fed atteindra sa valeur finale, il pourrait encore monter, ce qui inciterait les investisseurs à privilégier les obligations plutôt que les actions. Le marché demanderait alors plus de primes de risque pour investir dans les actions.

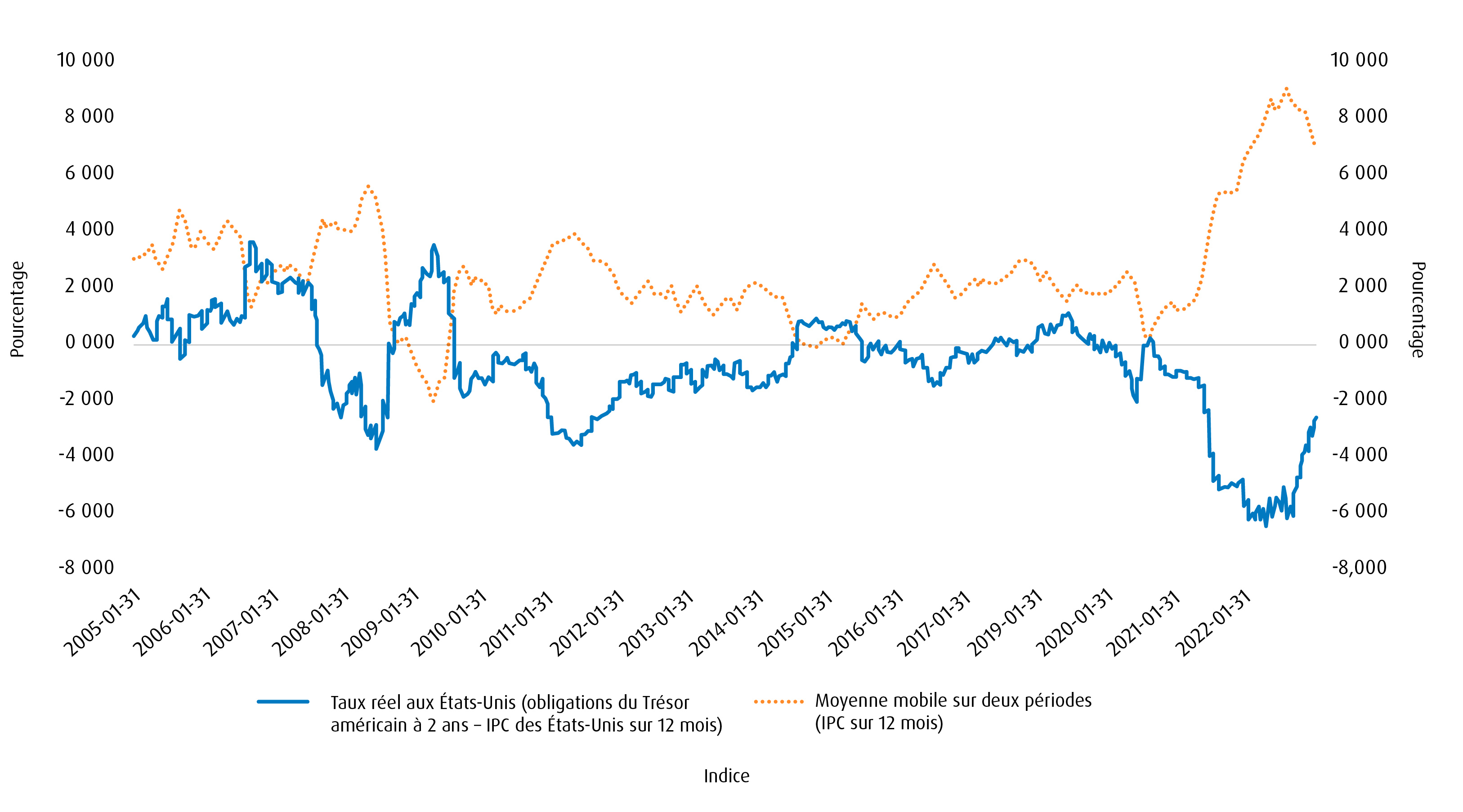

À l’instar de la réinitialisation du marché obligataire en 1982, le cycle de resserrement actuel, bien que pénible pour les obligations, pourrait ouvrir la voie à un nouveau marché haussier pour elles. Cependant, nous ne croyons pas (et nous n’espérons pas) que les taux de rendement se rapprocheront de trop près des niveaux atteints par ceux de l’ère Volcker. La majorité des hausses de taux ont probablement déjà eu lieu. Jerome Powell, le président de la Fed, a déclaré que les taux d’intérêt resteraient « restrictivement élevés »; par conséquent, les obligations sont attrayantes pour les investisseurs et le financement coûteux pour les émetteurs, ce qui pourrait nuire aux actions à duration élevée, axées sur la croissance. Quand les taux réels deviendront positifs, si cela se produit, le marché obligataire sera mûr pour une reprise soutenue.

Les taux réels deviennent moins négatifs

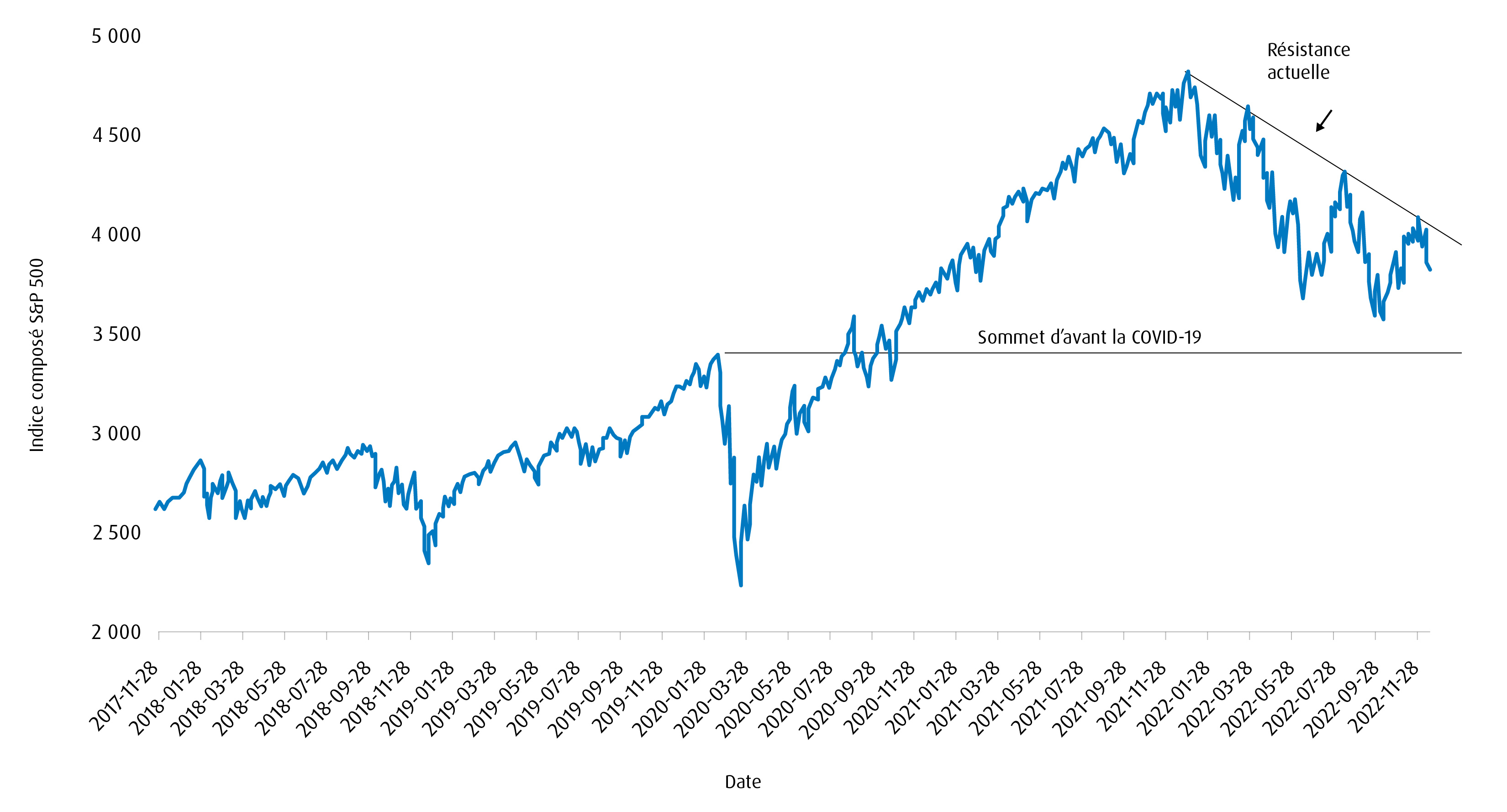

Une surveillance étroite des données techniques de l’indice composé S&P 500

L’indice composé S&P 500 (SPX) est sur une trajectoire descendante depuis le début de 2022. Une percée au-dessus de cette tendance technique serait haussière et probablement alimentée par des nouvelles positives persistantes sur le front de l’inflation, ce qui donnerait encore plus de raisons à la Fed de suspendre la hausse des taux. Si l’indice SPX continuait de baisser dans cette trajectoire, le test critique serait 3380, soit le sommet enregistré avant la COVID-19. Selon nous, une percée au-dessus de ce niveau de résistance est plus probable et est un signal haussier pour le marché. D’autres propos de la Fed signalent qu’une pause dans les hausses de taux ou un ralentissement des données sur l’IPC seraient des catalyseurs. Nous sommes optimistes quant aux actions et nous continuons de privilégier des facteurs plus défensifs axés sur la croissance, comme la faible volatilité, ainsi que des sociétés dont les bilans sont solides et le niveau d’endettement faible, comme la qualité. La Fed a probablement terminé la plus grande partie de son resserrement, et les actions feront face à beaucoup moins de difficultés, mais la hausse soutenue des taux d’intérêt signifie que les sociétés à forte croissance qui dépendent de la dette pourraient faire face à des trajectoires plus relatives. Nous croyons qu’il y aura d’importantes occasions en 2023 et que les investisseurs voudront peut-être enfin délaisser les positions de liquidités. Cela dit, nous considérons les éléments suivants comme des risques actuels sur le marché.

Indice composé S&P 500 enregistrant des sommets inférieurs

Les principaux risques pour le marché

Réouverture de la Chine

Même si l’inflation demeure la principale préoccupation, comme nous l’avons souligné, elle est sur la bonne voie. Cependant, l’abandon par la Chine de ses politiques zéro COVID-19 est la principale source d’inflation. Comme nous l’avons également souligné il y a un an, le reste du monde considère que la COVID-19 est endémique et la demande reprendra avant l’offre. La Chine est une plaque tournante pour le reste du monde, mais ses citoyens sont devenus des consommateurs importants, ce qui pourrait provoquer une hausse temporaire de l’inflation. Cela pourrait amener les banques centrales du monde entier à paniquer et les inciter à relancer un resserrement monétaire énergique.

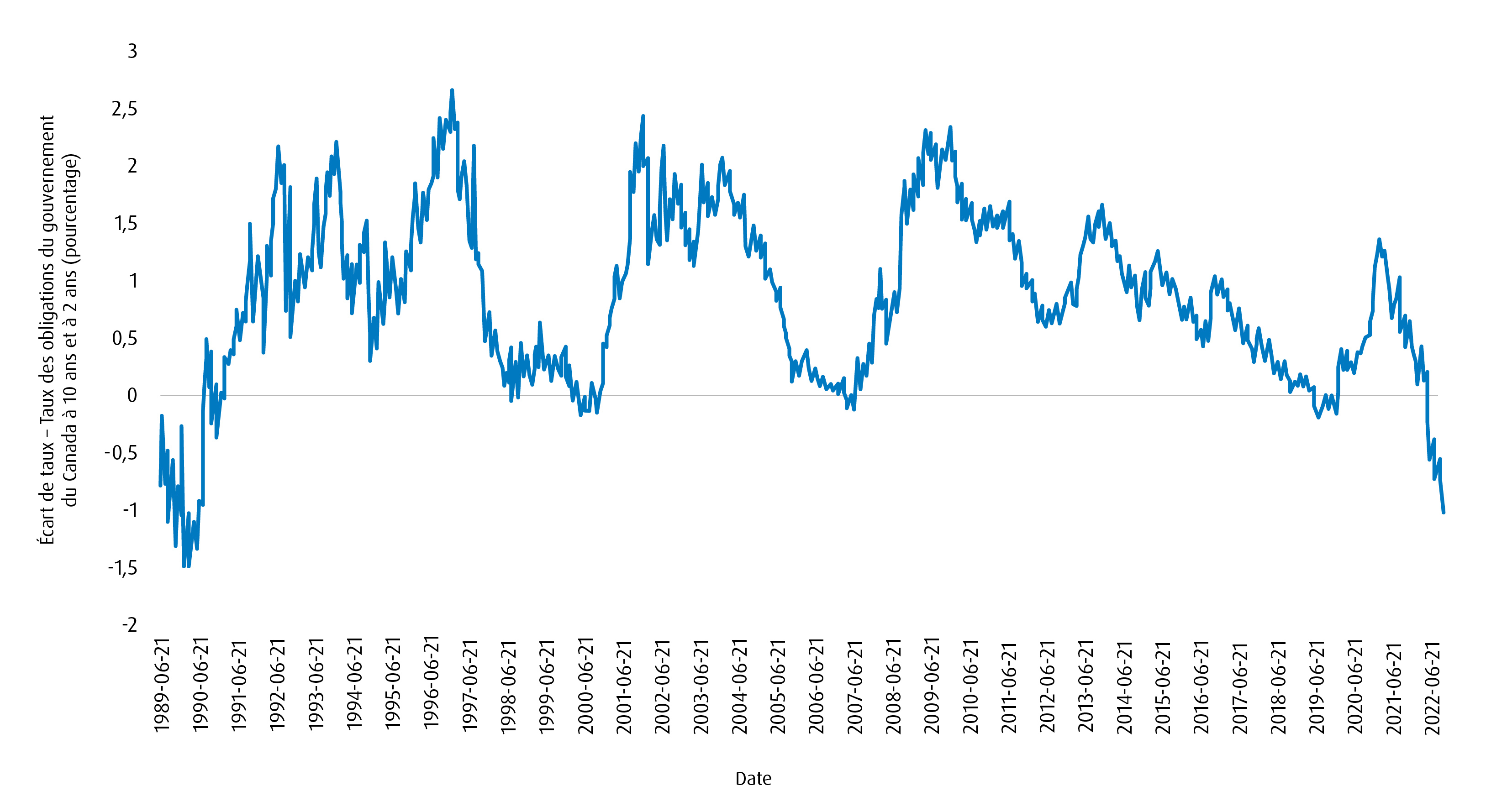

Inversion de la courbe des rendements

L’inversion de la courbe des taux a été marquée, surtout au Canada. L’écart entre les taux des obligations à 10 ans et celles à 2 ans a affiché la plus forte inversion depuis le début des années 1990. La Fed et la BdC devront maintenir un équilibre délicat pour contenir l’inflation sans causer de dommages structurels à l’économie, en particulier au Canada, où l’endettement des ménages atteint des sommets record. L’inversion de la courbe des taux est une autre raison pour laquelle nous croyons que la BdC et la Fed suspendront probablement leurs hausses au début de 2023. La bonne nouvelle concernant cette inversion de la courbe des taux est que les investisseurs croient que l’inflation finira en fin de compte par se résorber puisqu’ils achètent des titres à long terme à des taux inférieurs.

La baisse des taux de rendement dans les échéances longues de la courbe peut également permettre aux régimes de retraite de contrer les risques systémiques potentiels. Une hausse des taux obligataires à long terme au Royaume-Uni a forcé un certain nombre de régimes de retraite à faire face à des appels de marge et, finalement, à demander un « sauvetage » au moyen d’une politique qui avait tout l’air d’un assouplissement quantitatif et qui attisait l’incendie. Si les taux des obligations à long terme augmentent dans d’autres pays, il est possible que des risques similaires apparaissent.

Les tensions géopolitiques

Il est peu probable que les tensions entre la Russie et l’Ukraine s’apaisent de sitôt; par conséquent, les prix de l’énergie et de l’agriculture resteront volatils. C’est pourquoi, même si l’inflation ralentira, le conflit actuel entre les deux pays crée une persistance structurelle de l’inflation. L’invasion de Taïwan par la Chine se traduirait sans doute par un conflit mondial tel que nous n’en avons pas vu depuis la Seconde Guerre mondiale, mais la réouverture de la Chine pourrait obliger son gouvernement à gérer ses propres affaires internes.

Nous sommes optimistes à l’égard des actifs à risque en 2023, mais nous anticipons des épisodes de volatilité. La hausse des taux d’intérêt devrait créer un contexte où nous ne connaîtrons plus de remontées soutenues et où la prudence sera jetée aux oubliettes. Nous croyons toujours que la Fed et la BdC suspendront les hausses de taux au début de 2023, ou du moins les ralentiront. Cependant, les taux de rendement resteront plus restrictifs, ce qui signifie que le coût de l’endettement sera supérieur. Le coût plus élevé de la marge signifie probablement que les remontées seront plus modérées et entraîneront une plus grande variance des rendements entre les différents facteurs boursiers. Selon nous, l’année 2023 sera meilleure pour les actifs à risque que l’année précédente, surtout pour les obligations. Nous passons probablement à un nouveau régime, loin des politiques de taux d’intérêt à zéro, et les FNB resteront les outils les plus efficaces pour la construction de portefeuille.

Inversion de la courbe des taux canadienne la plus marquée depuis 1990

Ce qu’il faut surveiller

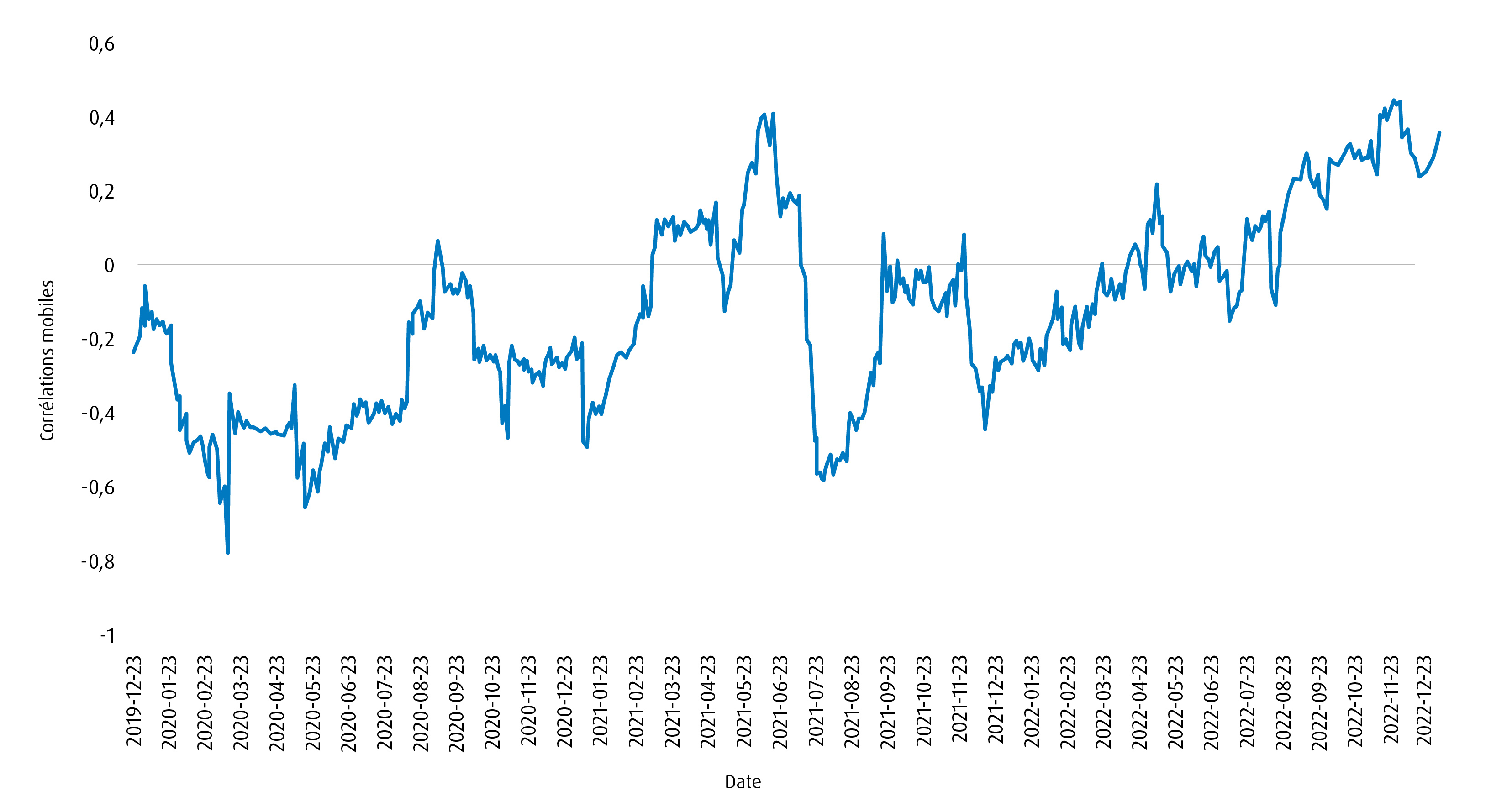

À juste titre, les investisseurs ont privilégié le segment à court terme de la courbe. Avant la récente inversion, la courbe des taux était relativement plate, ce qui signifie qu’il n’y avait pas de compensation pour le risque lié à la duration. De plus, alors que l’assouplissement quantitatif et la faiblesse des taux ont entraîné une inflation des actions et des obligations, le renversement de ces mesures monétaires a été déflationniste pour les deux types de titres. La relation inverse entre les obligations d’État à long terme et les actions s’est donc dissipée. Comme les taux d’intérêt sont passés à des niveaux plus normaux, nous nous attendons à ce que la récente corrélation positive entre les deux types de titres disparaisse, car la hausse des taux a entraîné la réduction de l’utilisation des marges et, par conséquent, un désendettement moins important lorsque les actions s’effondrent.

Recommendation : La courbe des taux s’étant inversée, nous recommandons la mise en œuvre d’une stratégie à deux volets dans un portefeuille d’obligations. Les investisseurs peuvent maximiser le crédit en utilisant le FINB BMO obligations de sociétés à court terme (ZCS) dans les échéances courtes de la courbe, et utiliser le FINB BMO obligations du Trésor américain à long terme (ZTL). Nous surpondérons les obligations à court terme en combinant à 75 %/25 % le ZCS et le ZTL, respectivement, les obligations à court terme étant beaucoup moins sensibles à la volatilité des taux d’intérêt.

La corrélation entre les actions et les obligations à long terme a été positive

Comme la maîtrise de l’inflation semble aller dans la bonne direction en Amérique du Nord, de nombreux investisseurs se demandent ce qui peut faire baisser le marché. Nous sommes optimistes à l’égard des actions, mais le risque est que la hausse soutenue des taux fera en sorte que les obligations paraîtront relativement plus attrayantes, et les actions devront rivaliser pour une répartition dans un portefeuille. Autrement dit, à moins que les primes de risque des actions ne soient rajustées à la hausse, les investisseurs augmenteront leur pondération des obligations. De plus, si les taux d’intérêt restent élevés, le coût du financement sera plus prohibitif; il sera donc plus difficile pour les sociétés de croître et, par conséquent, leurs bénéfices baisseront.

Recommendation : Le facteur qualité a connu une période difficile en 2022, mais surtout à cause de son penchant marqué pour le secteur des technologies. Le facteur qualité sélectionne les sociétés dont le rendement des capitaux propres (RCP) est élevé, dont les bénéfices varient peu et dont l’endettement est faible. Par conséquent, les sociétés affichant un bilan solide, des marges bénéficiaires stables et un endettement moins élevé seront moins touchées par la hausse des taux d’intérêt. Le FINB BMO MSCI américaines de haute qualité (ZUQ) reste une position de base dans notre portefeuille, jumelé à notre FNB BMO d’actions américaines à faible volatilité (ZLU).

Baisse des ratios C/B pendant les années Volcker

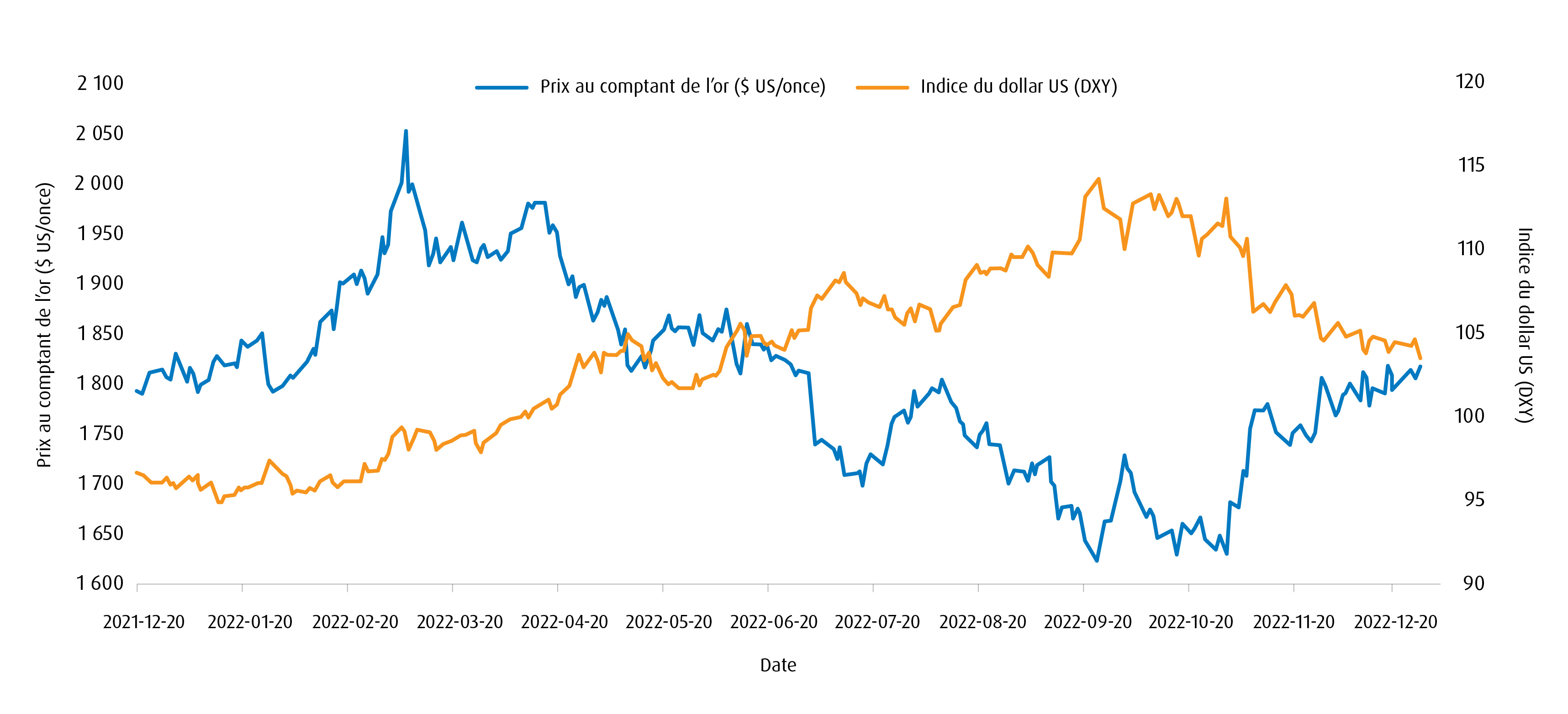

Le prix de l’or pourrait bondir si la Fed cherchait à suspendre ses hausses de taux. Bien que l’inflation soit encore bien au-dessus de sa cible, les données suggèrent qu’elle a peut-être déjà atteint un sommet. Cependant, l’inflation en Europe et au Royaume-Uni est beaucoup plus élevée et loin d’être maîtrisée. Il est probable que le rythme des hausses de taux de la Banque centrale européenne (BCE) et de la Banque d’Angleterre (BdA) sera plus ferme que celui de la Fed. Par conséquent, l’indice du dollar américain (DXY) continuera sans doute de perdre de la vigueur, ce qui serait favorable aux prix de l’or. Les banques centrales du monde entier continuent aussi d’accumuler des lingots d’or, ce qui créerait un autre facteur positif pour les métaux précieux.

Recommendation : Les FNB demeurent un moyen efficace d’accéder à l’or. Le lingot d’or et les sociétés aurifères peuvent afficher des rendements différents selon le contexte; cependant, si le discours sur les actions devient positif, les actions aurifères pourraient procurer un bêta supplémentaire au cours du lingot. Les investisseurs voudront peut-être placer le FINB BMO équipondéré aurifères mondiales (ZGD) ou le FINB BMO petites aurifères (ZJG).

L’or reprend de la vigueur, la Fed devant ralentir le rythme des hausses

Changements apportés à la stratégie du portefeuille

| Vente ou réduction | Symbole | (%) | Achat ou ajout | Symbole | (%) |

|---|---|---|---|---|---|

| FINB BMO équipondéré banques américaines | ZBK | 3,0 % | FINB BMO obligations du Trésor américain à long terme | ZTL | 1,0 % |

| FINB BMO obligations de sociétés américaines de qualité à court terme couvertes en dollars canadiens (parts couvertes) | ZSU | 2,0 % |

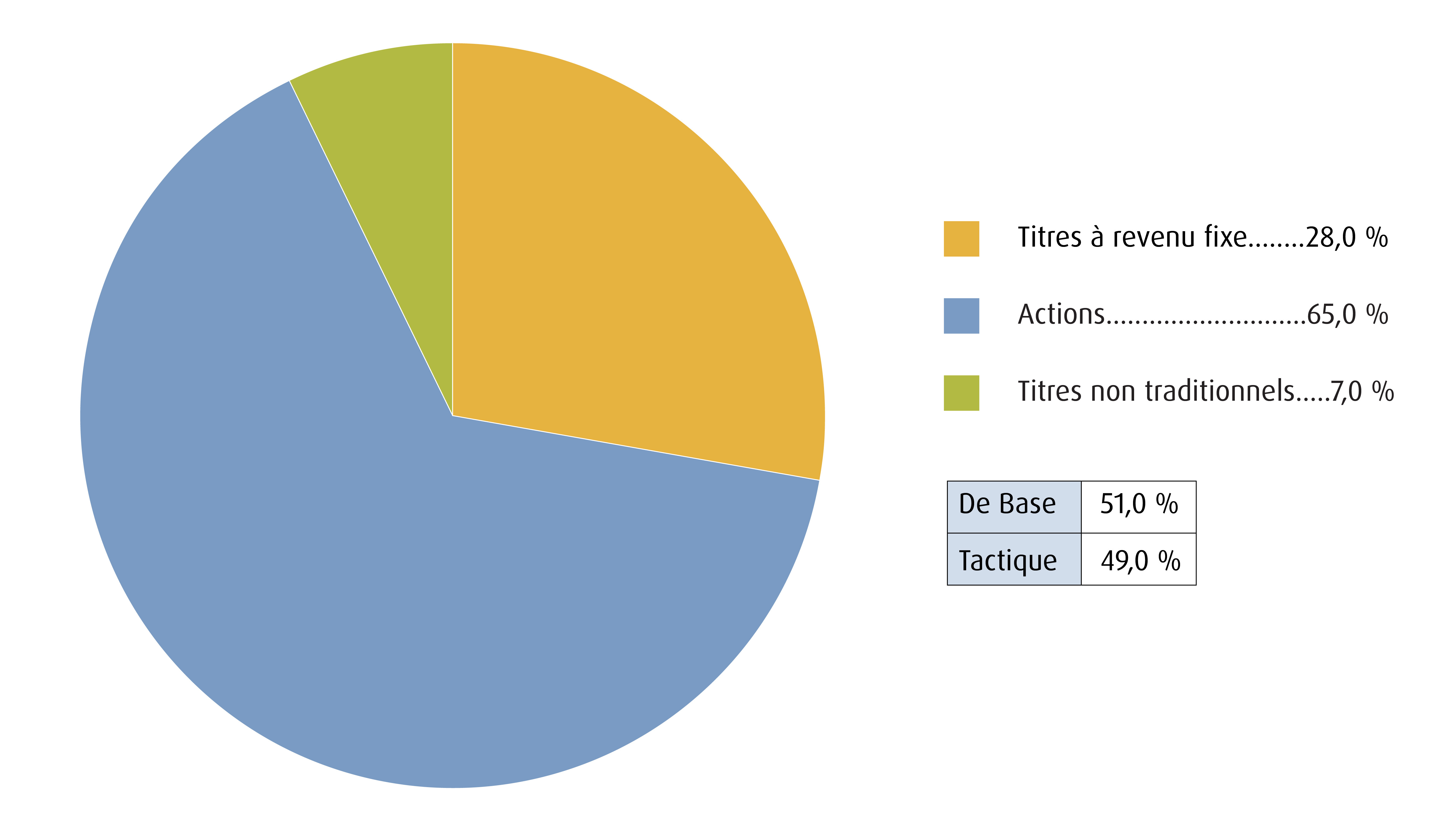

Répartition de l’actif :

- Comme nous l’avons mentionné plus tôt, le portefeuille 60/40 est devenu moins efficace au cours de la dernière décennie. À notre avis, la baisse des taux obligataires a été l’une des principales raisons pour lesquelles le portefeuille équilibré prototype a fait face à des défis, en particulier ces derniers mois. Par conséquent, nous avons misé principalement sur le modèle 50÷30÷20, qui a permis de créer une composante supplémentaire dans un portefeuille pour les actifs hybrides et non traditionnels. Puisque les taux de rendement se sont maintenant normalisés à des niveaux qui n’avaient pas été observés depuis avant la grande crise financière, le portefeuille 60/40 pourrait éventuellement connaître une renaissance, les obligations et les actions pouvant être moins corrélées dans un proche avenir. Néanmoins, nous croyons que le marché s’est considérablement développé au cours de la dernière décennie, alors que les catégories d’actif autres que les actions et les obligations peuvent offrir des rendements non corrélés et une protection supplémentaire dans divers régimes de placement. Comme nous l’avons mentionné, nous croyons que la hausse des taux rendra les obligations de plus en plus attrayantes pour les constructeurs de portefeuilles et, par conséquent, nous augmentons notre pondération en titres à revenu fixe. Étant donné que les taux réels sont encore négatifs, nous sommes probablement au début de cette bascule, mais puisque le ratio obligations/actions est à des niveaux inégalés depuis 2008, nous croyons que les obligations deviennent de plus en plus attrayantes.

Titres à revenu fixe :

- Comme nous l’avons mentionné au dernier trimestre, l’idée qu’il n’y a pas d’autre choix a dominé pendant dix ans : les investisseurs n’auraient pas eu de solution de rechange aux actions. Le taux de rendement à l’échéance des instruments obligataires, comme le FINB BMO obligations de sociétés américaines de qualité à court terme couvertes en dollars canadiens (parts couvertes) (ZSU), étant de 5,2 %, nous entrons manifestement dans un contexte où il existe des solutions de rechange raisonnables pour les actions. L’effondrement de la chaîne d’approvisionnement entraîne une baisse régulière de l’IPC, et il est probable que la Fed et la BdC ralentiront le rythme des hausses de taux d’intérêt. Nous augmentons donc de 2,0 % la pondération du ZSU et de 1,0 % celle du FINB BMO obligations du Trésor américain à long terme (ZTL). Compte tenu de l’inversion de la courbe des taux, nous continuons de recommander l’utilisation de deux volets, soit la surpondération des titres de créance sur la portion à court terme de la courbe et l’exposition aux titres du gouvernement fédéral sur la portion à long terme. Il est à noter que même si nous investissons dans les obligations, cela ne signifie pas nécessairement que nous sommes pessimistes sur les actions. Nous considérons seulement que les obligations offrent une meilleure valeur relative par rapport aux actions.

Actions :

- Nous sommes optimistes à l’égard des actions et croyons qu’il existe déjà des secteurs du marché qui offrent des occasions majeures. Alors que nous passons à un autre régime, une hausse soutenue des taux d’intérêt se traduira probablement par des difficultés plus importantes pour les actions de croissance. Nous continuons de voir de la valeur dans des secteurs comme les banques canadiennes. Malgré les inquiétudes liées à la hausse des taux d’intérêt pour les Canadiens endettés, les prêteurs du pays disposent d’importantes réserves de capital, comme le montrent leurs ratios de capital de première catégorie. La valeur actualisée courante du FINB BMO équipondéré banques (ZEB) pourrait constituer un bon point d’entrée, surtout pour les investisseurs qui sont prêts à regarder au-delà de quelques années. Les banques canadiennes représentent une occasion intéressante, mais nous croyons que les banques américaines sont moins bien capitalisées et, par conséquent, nous réduisons de 3,0 % notre pondération dans le FINB BMO équipondéré banques américaines (ZBK) afin de financer nos placements en titres à revenu fixe.

Titres non traditionnels hybrides :

- Les actions privilégiées ont rencontré des obstacles, malgré la hausse des taux l’année dernière. Les avantages issus de cette augmentation ont malheureusement été limités par l’élargissement des écarts de taux. Si les banques centrales ralentissaient le rythme des hausses de taux, l’économie serait en mesure de se stabiliser et de s’ajuster, ce qui permettrait un éventuel resserrement des écarts. Comme les actions privilégiées sont en dessous des obligations de sociétés dans la structure du capital, nous croyons qu’elles seront bien positionnées lorsque les taux se stabiliseront. De plus, puisqu’un certain nombre d’émissions ont récemment été prolongées, bon nombre de celles du FINB BMO échelonné actions privilégiées (ZPR) seront rajustées à des taux d’intérêt plus élevés.

Statistiques et positions de portefeuille

Objectif et stratégie de placement :

La stratégie consiste en une répartition tactique entre plusieurs régions et catégories d’actif, dans le but de réaliser une plus-value du capital et un rendement total à long terme en investissant surtout dans des FNB.

| Symbole | Nom du FNB | Secteur | Position | Cours | Frais de gestion* | Pondération (%) | Volatilité sur 90 jours | Apport à la volatilité | Rendement (%) | Rend./Vol.** |

|---|---|---|---|---|---|---|---|---|---|---|

| Revenu fixe | ||||||||||

| ZDB | FINB BMO obligations à escompte | Revenu fixe | De base | $14,32 | 0,09 % | 9,0 % | 9,2 | 5,9 % | 2,4 % | 0,27 |

| ZSU | FINB BMO obligations de sociétés américaines de qualité à court terme couvertes en dollars canadiens | Revenu fixe | Tactique | $13,01 | 0,25 % | 7,0 % | 5,8 | 2,9 % | 3,2 % | 0,56 |

| ZTIP.F | FINB BMO TIPS américaines à court terme couvert en dollars canadiens | Revenu fixe | Tactique | $28,81 | 0,15 % | 5,0 % | 4,3 | 1,6 % | 0,4 % | 0,09 |

| ZTL | FINB BMO obligations du Trésor américain à long terme | Revenu fixe | Tactique | $40,93 | 0,20 % | 5,0 % | 9,0 | 3,2 % | 3,2 % | 0,35 |

| ZST | FNB BMO obligations à très court terme | Revenu fixe | Tactique | $48,57 | 0,30 % | 2,0 % | 1,5 | 0,2 % | 4,4 % | 2,92 |

| Total des titres à revenu fixe | 28,0 % | 13,8 % | ||||||||

| Actions | ||||||||||

| ZLB | FNB BMO d’actions canadiennes à faible volatilité | Actions | De base | $39,47 | 0,35 % | 17,0 % | 13,9 | 17,0 % | 2,6 % | 0,18 |

| ZRE | FINB BMO équipondéré de FPI | Actions | Tactique | $21,94 | 0,05 % | 4,0 % | 22,8 | 6,5 % | 4,9 % | 0,21 |

| ZLU | FNB BMO d’actions américaines à faible volatilité | Actions | De base | $48,51 | 0,30 % | 8,0 % | 13,5 | 7,7 % | 1,9 % | 0,14 |

| ZLD | FNB BMO d’actions internationales à faible volatilité couvertes en dollars canadiens | Actions | De base | $23,63 | 0,40 % | 7,0 % | 13,4 | 6,7 % | 2,7 % | 0,20 |

| ZEO | FINB BMO équipondéré S&P/TSX pétrole et gaz | Actions | Tactique | $61,63 | 0,55 % | 4,0 % | 28,4 | 8,1 % | 4,2 % | 0,15 |

| ZUH | FINB BMO équipondéré américain de la santé couvert en dollars canadiens | Actions | Tactique | $69,83 | 0,35 % | 4,0 % | 23,7 | 6,8 % | 0,1 % | 0,01 |

| ZEB | FINB BMO équipondéré banques | Actions | Tactique | $33,49 | 0,55 % | 8,0 % | 17,8 | 10,2 % | 4,1 % | 0,23 |

| ZUQ | FINB BMO MSCI américaines de haute qualité | Actions | De base | $50,23 | 0,30 % | 10,0 % | 20,6 | 14,7 % | 1,0 % | 0,05 |

| ZBK | FINB BMO équipondéré banques américaines | Actions | Tactique | $28,98 | 0,35 % | 3,0 % | 23,4 | 5,0 % | 2,3 % | 0,10 |

| Actions mondiales | 65,0 % | 82,8 % | ||||||||

| Titres non traditionnels ou hybrides | ||||||||||

| ZPR | FINB BMO échelonné actions privilégiées | Titres hybrides | Tactique | $9,01 | 0,45 % | 3,0 % | 11.4 | 2,4 % | 5,9 % | 0,52 |

| ZBI | FINB BMO revenu de banques canadiennes | Titres hybrides | Tactique | $27,18 | 0,25 % | 4,0 % | 3,3 | 0,9 % | 3,4 % | 1,01 |

| Total des titres non traditionnels | 7,0 % | 3,4 % | ||||||||

| Total des liquidités | 0,0 % | 0,0 | 0,0 % | 0,0 % | ||||||

| Portefeuille | 0,31 % | 100,0 % | 14,0 | 100,0 % | 2,7 % | 0,19 | ||||

Positions du portefeuille

| Symbole | Nom | Pondération |

|---|---|---|

| ZLB | FNB BMO d’actions canadiennes à faible volatilité | 17,0 % |

| ZUQ | FINB BMO MSCI américaines de haute qualité | 10,0 % |

| ZDB | FINB BMO obligations à escompte | 9,0 % |

| ZLU | FNB BMO d’actions américaines à faible volatilité | 8,0 % |

| ZEB | FINB BMO équipondéré banques | 8,0 % |

| ZLD | FNB BMO d’actions internationales à faible volatilité couvertes en dollars canadiens | 7,0 % |

| ZBK | FINB BMO équipondéré banques américaines | 7,0 % |

| ZSU | FINB BMO obligations de sociétés américaines de qualité à court terme couvertes en dollars canadiens | 5,0 % |

| ZTIP.F | FINB BMO TIPS américaines à court terme couvert en dollars canadiens | 5,0 % |

| ZTL | FINB BMO obligations du Trésor américain à long terme | 4,0 % |

| ZRE | FINB BMO équipondéré de FPI | 4,0 % |

| ZEO | FINB BMO équipondéré pétrole et gaz | 4,0 % |

| ZUH | FINB BMO équipondéré américain de la santé couvert en dollars canadiens | 4,0 % |

| ZBI | FINB BMO revenu de banques canadiennes | 3,0 % |

| ZPR | FINB BMO échelonné actions privilégiées | 3,0 % |

| ZST | FNB BMO obligations à très court terme | 2,0 % |

| Total | 100,0 % |

Caractéristiques du portefeuille

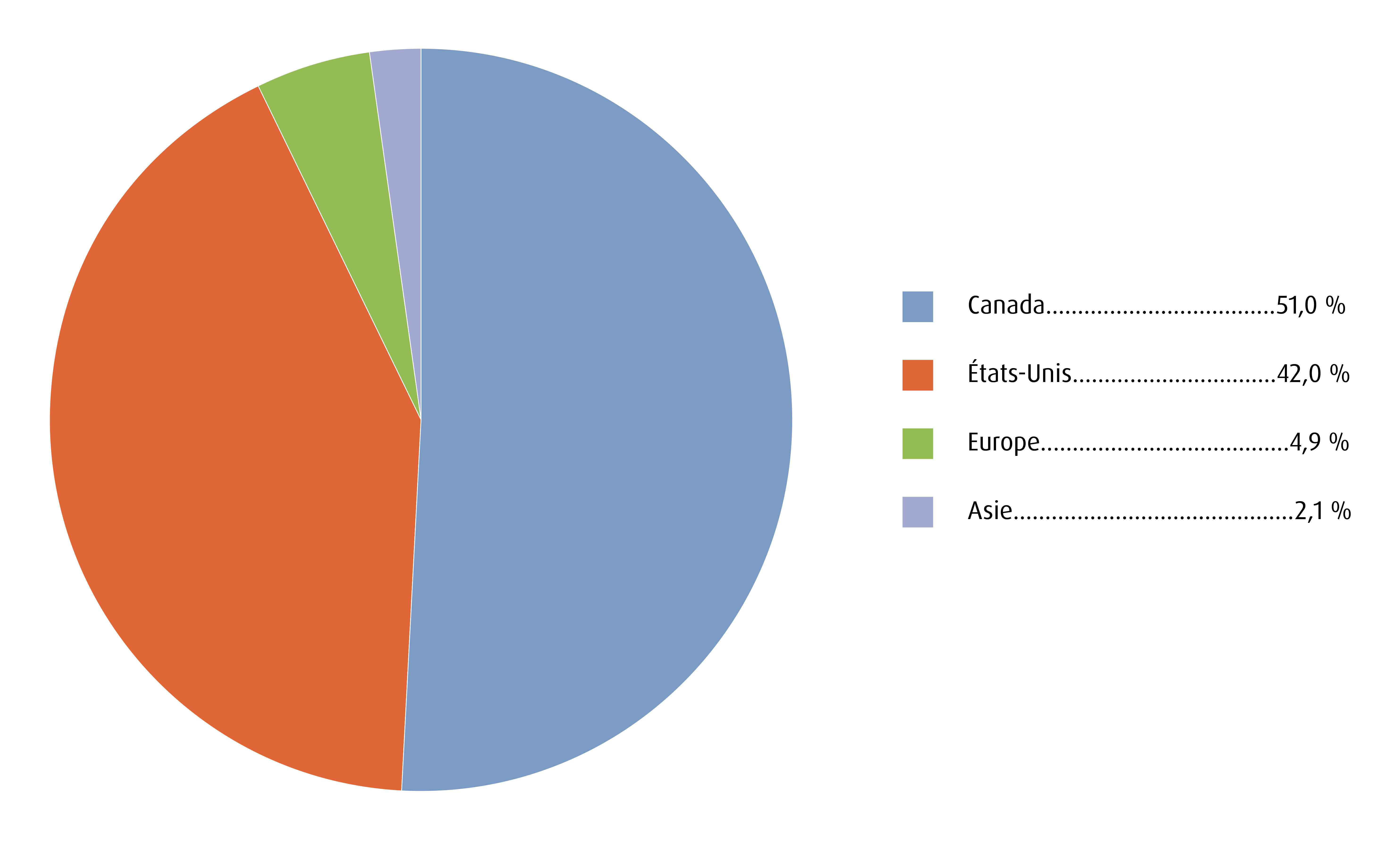

Ventilation régionale (portefeuille global)

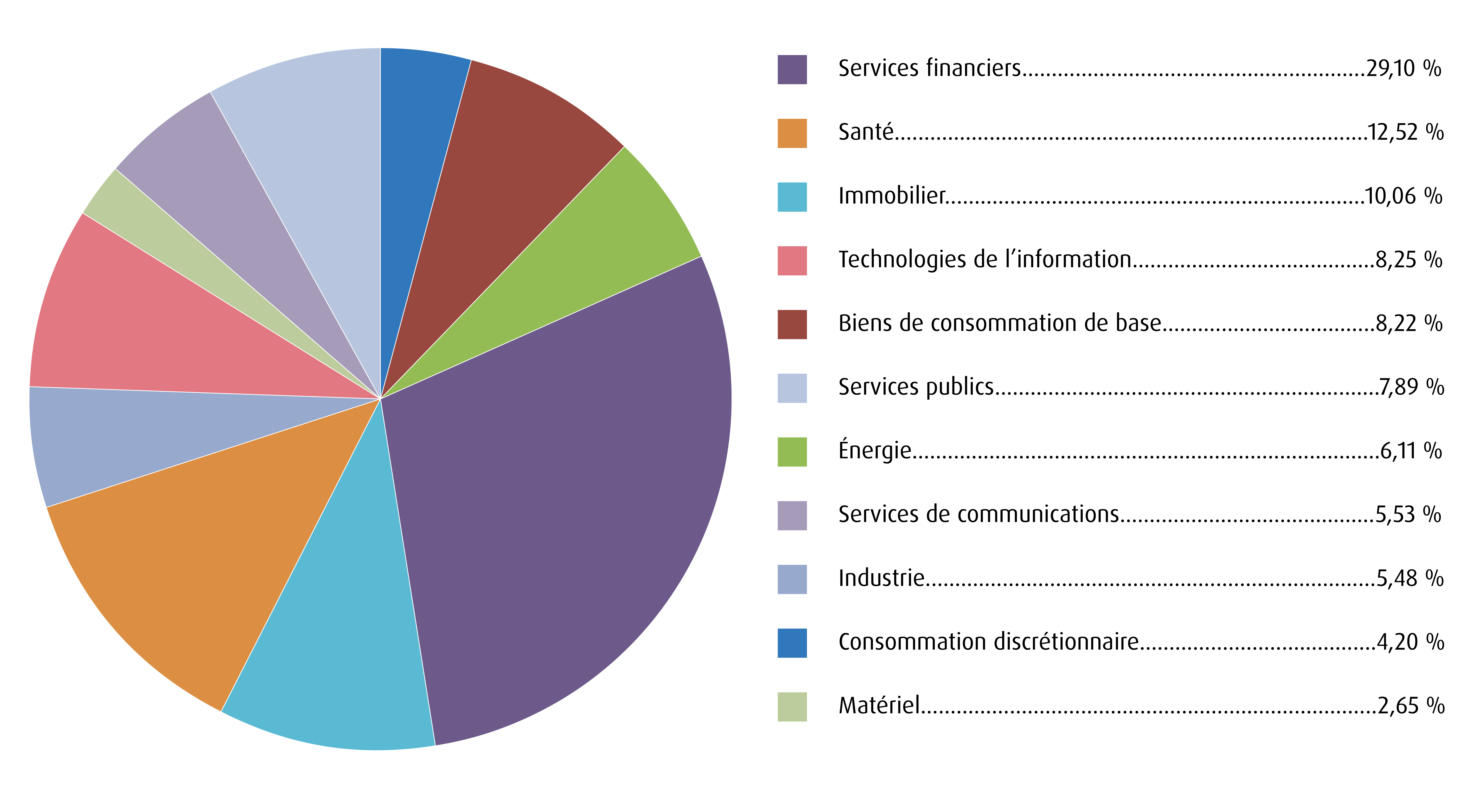

Ventilation des actions par secteur

Répartition des titres à revenu fixe par secteur

| Oblig. fédérales | 48,4 % | Échéance moyenne pondérée | 12,01 |

| Oblig. provinciales | 14,2 % | Duration moyenne pondérée | 6,68 |

| Obl. de sociétés de cat. investissement | 37,4 % | Coupon moyen pondéré | 2,21 % |

| Obl. de sociétés de cat. spéculative | 0,0 % | Rendement courant moyen pondéré | 2,26 % |

| Rendement à l’échéance moyen pondéré | 3,78 % |

Échéance moyenne pondérée : Moyenne des intérêts reçus par un investisseur en obligations, exprimé sur une base nominale annuelle.

Rendement courant moyen pondéré : Coupon moyen des obligations pondéré en fonction de la valeur marchande, divisé par le cours moyen pondéré des obligations.

Rendement à l’échéance moyen pondéré : Le taux de rendement à l’échéance moyen pondéré en fonction de la valeur marchande comprend les paiements de coupons et tout gain ou toute perte que l’investisseur réalisera s’il conserve les obligations jusqu’à l’échéance.

Duration moyenne pondérée : Duration moyenne pondérée en fonction de la valeur marchande des obligations sous-jacentes, divisée par le cours moyen pondéré des obligations sous-jacentes. La duration est une mesure de la sensibilité du cours d’un placement à revenu fixe en réaction à un changement qui survient dans les taux d’intérêt.

Coupon moyen pondéré : Le temps moyen qu’il faut pour que les obligations viennent à échéance dans un portefeuille de titres à revenu fixe.

Les titres du portefeuille peuvent changer sans préavis et ne représentent qu’un faible pourcentage des titres en portefeuille. Ces renseignements ne constituent pas une recommandation d’achat ou de vente d’un titre particulier.

Source : Bloomberg, BMO Gestion d’actifs inc., au 31 décembre 2022.

Visitez le site bmo.com/fnb ou communiquez avec le Service à la clientèle au 1−800−361−1392.

Pour écouter nos balados sur les perspectives du pupitre de négociation de BMO, veuillez consulter le site bmoetfs.ca/fr/.

Les balados des FNB BMO sont également accessibles sur

Tout énoncé qui dépend nécessairement d’événements futurs peut constituer un énoncé prospectif. Les énoncés prospectifs ne constituent pas des garanties de rendement. Ils comportent des risques, des incertitudes et des hypothèses. Bien que ces énoncés soient fondés sur des hypothèses jugées raisonnables, rien ne garantit que les résultats réels ne différeront pas de manière importante des résultats attendus. L’investisseur est prié de ne pas se fier indûment aux énoncés prospectifs. En ce qui concerne tout énoncé prospectif, l’investisseur devrait examiner attentivement les facteurs de risque décrits dans le plus récent prospectus simplifié.

Les opinions exprimées par le gestionnaire de portefeuille représentent son évaluation des marchés au moment de la publication. Ces opinions peuvent changer en tout temps et sans préavis. Les renseignements fournis dans le présent document ne constituent pas une sollicitation ni une offre relative à l’achat ou à la vente de titres, et ils ne doivent pas non plus être considérés comme des conseils de placement. Le rendement passé n’est pas garant des résultats futurs. Cette communication est fournie à titre informatif seulement.

La présente communication constitue une source générale d’information. Elle n’est pas conçue comme une source de conseils en placement ou en fiscalité et ne doit pas être considérée comme telle. Les placements particuliers ou les stratégies de négociation doivent être évalués en fonction de la situation de chaque investisseur. Il est recommandé aux particuliers de demander l’avis de professionnels compétents au sujet d’un placement précis. Les investisseurs ne peuvent pas investir directement dans un indice.

Les rendements indiciels ne tiennent pas compte des frais d’opération ni de la déduction d’autres frais et charges. Il n’est pas possible d’investir directement dans un indice. Le rendement passé n’est pas indicatif des rendements futurs.

MSCI Inc. (« MSCI ») ne parraine et n’endosse ni les FNB BMO ni les titres de BMO mentionnés dans les présentes, n’en fait pas la promotion et n’assume par ailleurs aucune responsabilité à l’égard de ces FNB BMO ou de ces titres de BMO ou de tout indice sur lequel se fondent ces FNB BMO ou ces titres de BMO. Le prospectus sur les FNB BMO renferme une description plus détaillée des liens limités qu’entretient MSCI avec BMO Gestion d’actifs inc. et les FNB BMO associés.

Les placements dans des fonds négociés en bourse peuvent comporter des frais de courtage, des frais de gestion et d’autres frais. Veuillez lire les Aperçus des FNB ou les prospectus des FNB BMO avant d’investir. Les taux de rendement indiqués sont les taux de rendement composés annuels historiques globaux; ils tiennent compte de l’évolution du prix des parts et du réinvestissement de tous les montants distribués, mais non des commissions ni de l’impôt payables par le porteur de parts, lesquels auraient réduit le rendement. Les fonds négociés en bourse ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé n’est pas indicatif de leur rendement futur.

Pour connaître les risques liés à un placement dans les FNB BMO, veuillez consulter les risques spécifiques énoncés dans les prospectus des FNB BMO. Les FNB BMO s’échangent comme des actions, ils peuvent se négocier à escompte à leur valeur liquidative et leur valeur marchande fluctue, ce qui peut augmenter le risque de perte. Les distributions ne sont pas garanties et sont susceptibles d’être changées ou éliminées.

Les FNB BMO sont gérés et administrés par BMO Gestion d’actifs inc., une société de gestion de fonds d’investissement et de gestion de portefeuille et une entité juridique distincte de la Banque de Montréal.

BMO Gestion mondiale d’actifs est une marque de commerce qui englobe BMO Gestion d’actifs inc. et BMO Investissements Inc.

MC/MD Marque de commerce/marque de commerce déposée de la Banque de Montréal, utilisée sous licence.