Contrer le risque de concentration au moyen de cette stratégie axée sur la taille du marché

23 oct. 2024L’indice S&P 500 est plus concentré qu’il ne l’a jamais été au cours de ses quelque 70 années d’existence. Comment les conseillers en placement et les bureaux multifamiliaux peuvent-ils gérer ce risque dans leurs portefeuilles? Mark Webster, directeur général, Institutions et services-conseils, Distribution des FNB, présente des arguments en faveur de la diversification par segment de capitalisation boursière, y compris les actions américaines à moyenne et à petite capitalisation.

On a beaucoup écrit sur les sept magnifiques, soit Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia et Tesla, ainsi que sur le risque de concentration qu’ils représentent pour les investisseurs en actions américaines. Après tout, l’indice est censé offrir un moyen diversifié et objectif d’investir dans les actions, en contrant le risque lié à un seul titre qui est commun aux placements dans des actions de sociétés. Il est donc très étrange que l’indice S&P 500 soit plus concentré qu’à tout autre moment de son histoire1. Où se trouve la diversification?

Aussi spectaculaire que puisse être la couverture médiatique, la concentration de l’indice n’est pas propre aux actions américaines, et ce n’est pas la première fois que les risques de concentration font les manchettes. Une simple recherche des mots « mimétisme » et « marchés » montre qu’il y a eu plusieurs périodes où le risque lié au mimétisme ou à la concentration a été largement discuté. L’exemple le plus évident s’est produit lors de la bulle technologique du début du millénaire, qui a eu des conséquences désastreuses. En toute honnêteté, l’éclatement de la bulle a été exacerbé un an plus tard par les événements du 11 septembre, puis par les agissements malveillants de sociétés comme Enron, WorldCom et Tyco, qui n’avaient rien à voir avec la concentration du marché. La question du mimétisme a également été largement discutée en 2016, sans événements correspondants pour justifier l’inquiétude.

Les investisseurs devraient-ils s’inquiéter du risque de concentration au sein des actions américaines?

Le risque de concentration, comme tout autre risque, doit être évalué pour en déterminer l’importance. De plus, une mise en contexte appropriée est requise.

Premièrement, la concentration est la conséquence d’un indice de capitalisation boursière qui saisit le facteur de momentum de manière implicite. Par définition, un tel indice enregistrera les flux de capitaux, soit les hausses et les baisses, et pondérera les sociétés en fonction de leur sort. Les sociétés dont le cours des actions s’apprécie auront une plus grande présence dans l’indice, tandis que celles dont les cours baissent auront une plus petite pondération.

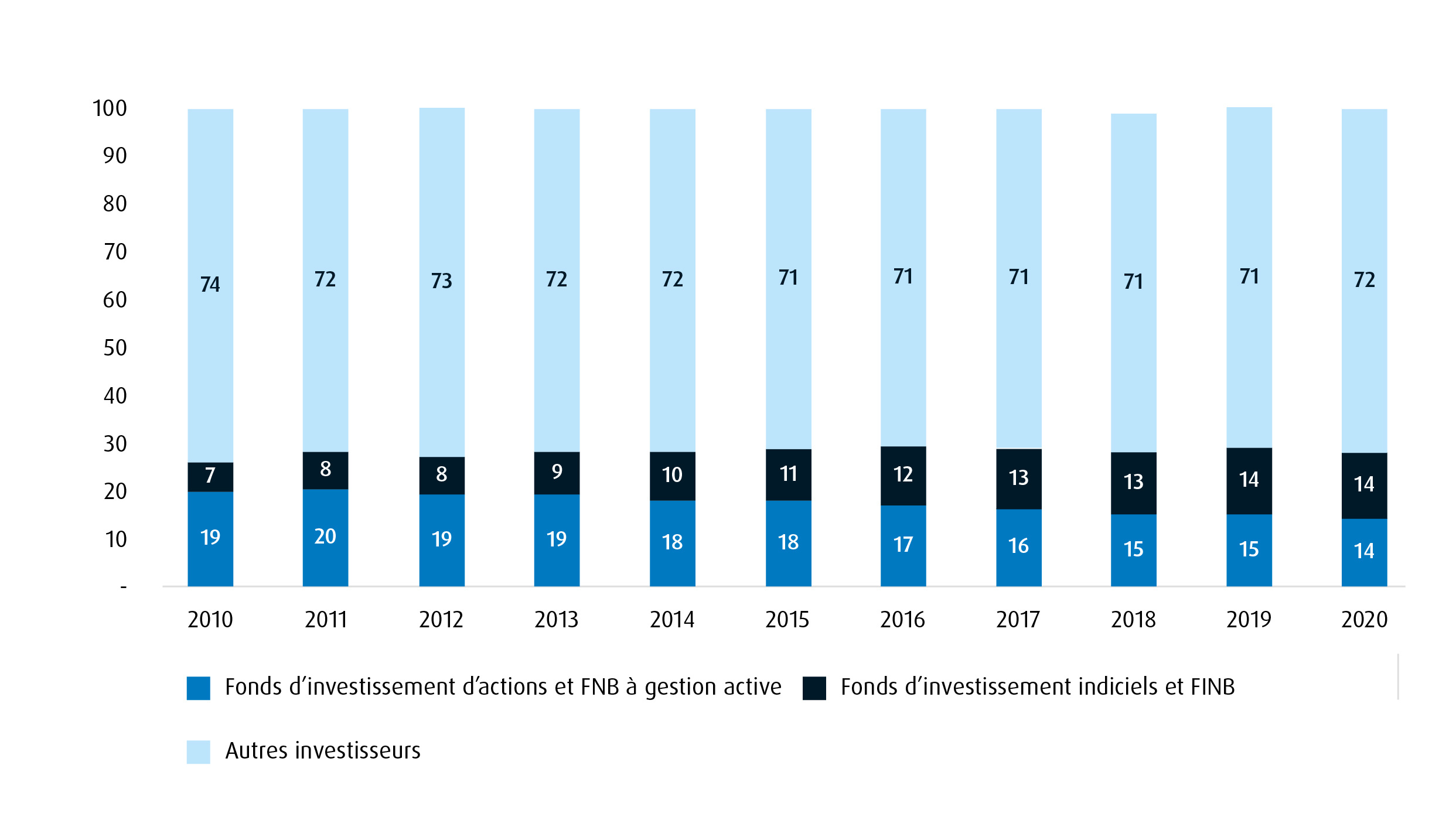

Certains diront que cette situation est attribuable à la croissance de l’indiciérisation, mais ces critiques ne sont pas fondées lorsqu’on les examine de plus près. L’indiciérisation, que ce soit au moyen de FNB ou de fonds indiciels, peut confirmer les prix, mais ce sont les activités des gestionnaires actifs qui les fixent à la hausse ou à la baisse. Comme le montrent si habilement ces graphiques de la Banque Nationale, l’indiciérisation n’est qu’une partie d’un tout :

Passive mais pas massive : pourcentage de la capitalisation boursière aux États-Unis

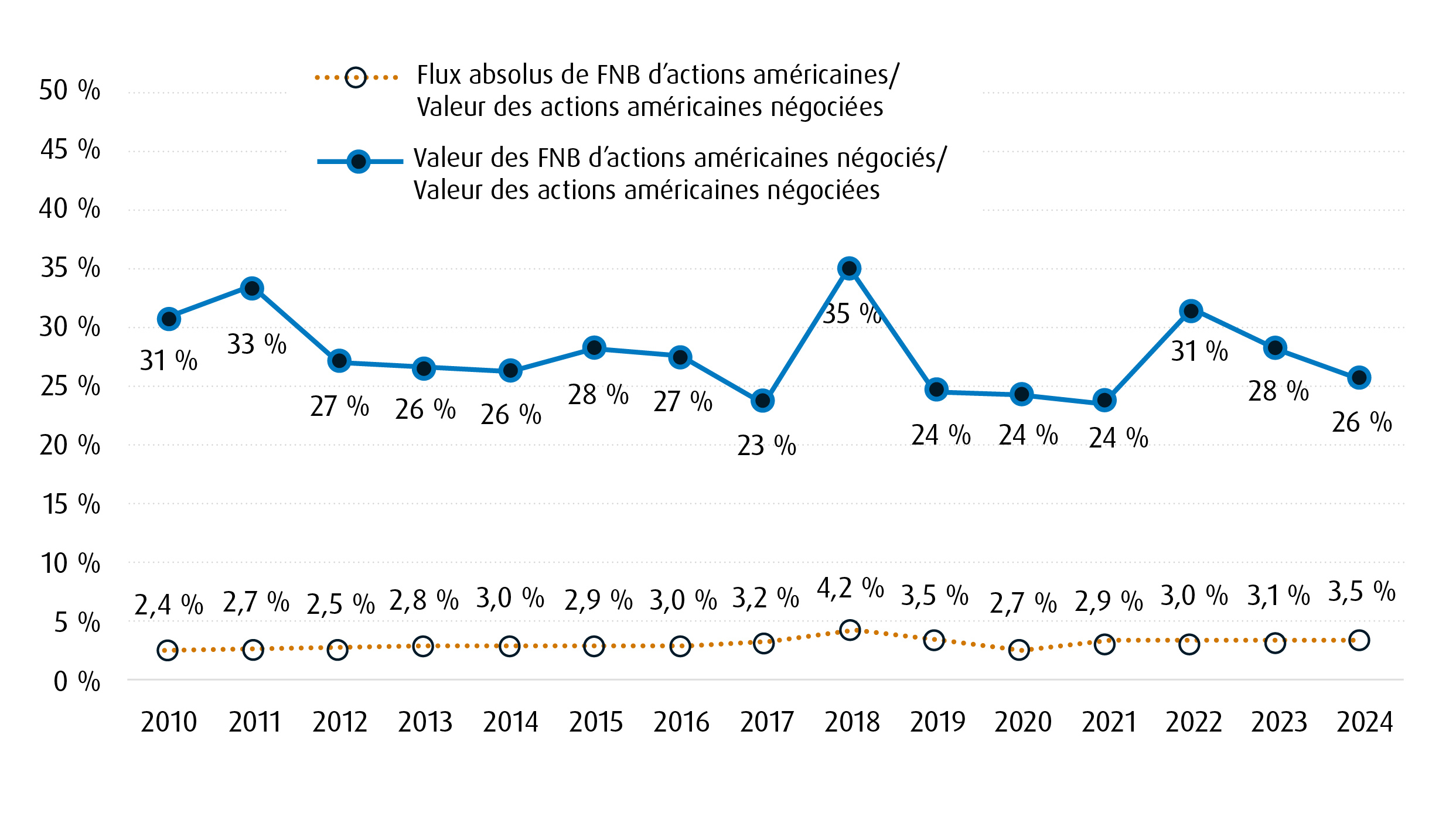

Le tableau ci-dessous est essentiel pour comprendre les retombées des FNB sur le marché. Puisqu’un FNB se négocie directement du vendeur à l’acheteur sur les marchés boursiers, sans négocier les titres sous-jacents, son influence sur le prix est fractionnaire. Comme le montre le graphique, seulement 3,5 % des opérations sur FNB en actions américaines sont des opérations de création/rachat, où des titres sont achetés ou vendus, ce qui laisse une empreinte limitée sur le marché.

Incidence de la négociation de FNB d’actions américaines

Néanmoins, la concentration exige toujours une certaine mise en contexte. Certes, l’indice S&P 500 présente des niveaux de concentration élevés, mais, comparativement à d’autres marchés traditionnels, ces niveaux sont moins importants :

| S&P 500 | |

| APPLE INC | 6,99 % |

| MICROSOFT CORP | 6,74 % |

| NVIDIA CORP | 5,98 % |

| AMAZON .COM INC | 3,40 % |

| META PLATFORMS INC | 2,52 % |

| ALPHABET INC | 2,12 % |

| ALPHABET INC | 1,79 % |

| BERKSHIRE HATHAWAY INC | 1,74 % |

| ELI LILLY & CO | 1,57 % |

| BROADCOM INC | 1,44 % |

| TOTAL | 34,29 % |

| S&P/TSX 60 | |

| BANQUE ROYALE DU CANADA | 8,13 % |

| LA BANQUE TORONTO-DOMINION | 5,37 % |

| ENBRIDGE INC | 4,40 % |

| SHOPIFY INC | 4,38 % |

| CANADIAN NATURAL RESOURCES LTD | 4,06 % |

| CANADIAN PACIFIC KANSAS CITY LTD | 3,82 % |

| COMPAGNIE DES CHEMINS DE FER NATIONAUX DU CANADA | 3,36 % |

| BROOKFIELD CORP | 3,35 % |

| BANQUE DE MONTRÉAL | 3,15 % |

| CONSTELLATION SOFTWARE INC/CANADA | 3,02 % |

| TOTAL | 43,04 % |

Indice composé S&P/TSX |

|

| BANQUE ROYALE DU CANADA | 6,55 % |

| LA BANQUE TORONTO-DOMINION | 4,33 % |

| ENBRIDGE INC | 3,55 % |

| SHOPIFY INC | 3,53 % |

| CANADIAN NATURAL RESOURCES LTD | 3,27 % |

| CANADIAN PACIFIC KANSAS CITY LTD | 3,09 % |

| COMPAGNIE DES CHEMINS DE FER NATIONAUX DU CANADA | 2,71 % |

| BROOKFIELD CORP | 2,71 % |

| BANQUE DE MONTRÉAL | 2,53 % |

| CONSTELLATION SOFTWARE INC/CANADA | 2,43 % |

| TOTAL | 34,7 % |

Japon |

|

| TOYOTA MOTOR CORP | 4,66 % |

| MITSUBISHI UFJ FINANCIAL GROUP INC | 2,75 % |

| SONY GROUP CORP | 2,57 % |

| HITACHILTD | 2,51 % |

| RECRUIT HOLDINGS CO LTD | 2,14 % |

| SHIN-ETSU CHEMICAL CO LTD | 2,03 % |

| TOKYO ELECTRON LTD | 2,00 % |

| SUMITOMO MITSUI FINANCIAL GROUP INC | 2,00 % |

| KEYENCE CORP | 1,88 % |

| DAIICHI SANKYO CO LTD | 1,77 % |

| TOTAL | 24,31 % |

Canada Corporate Bond Index |

|

LA BANQUE TORONTO-DOMINION |

5,82 % |

BANQUE ROYALE DU CANADA |

5,54 % |

BANQUE DE MONTRÉAL |

4,32 % |

BANQUE DE NOUVELLE-ÉCOSSE |

3,66 % |

CIBC |

3,28 % |

BELL CANADA |

3,13 % |

TRANSCANADA PIPELINES |

2,95 % |

TELUS |

2,92 % |

ROGERS COMMUNICATIONS |

2,88 % |

ENBRIDGE |

2.,70 % |

| TOTAL | 37,20 % |

Source : BMO Gestion mondiale d’actifs, au 30 septembre 2024.

De plus, la concentration découle du fait que le rendement a été extrêmement robuste, mais pas de façon générale. Pour être clair, la concentration s’est traduite par des rendements qui n’auraient pas été obtenus avec une méthode de pondération différente.

Deux manières de gérer le risque de concentration

Il existe deux recours possibles pour ceux qui veulent diversifier leurs placements afin de réduire le risque de concentration. La première manière semble être la plus simple : utiliser une méthode d’équipondération pour être plus égalitaire. L’autre approche serait de diversifier les placements par segment de capitalisation boursière, en investissant dans les actions à moyenne et à petite capitalisation.

Les gens considèrent souvent l’indice équipondéré S&P 500 comme un moyen facile d’adopter le facteur de taille, en éliminant la pondération selon la capitalisation boursière afin d’accroître l’exposition. Bien que ce soit le cas, nous ne pouvons oublier que tous les titres sont, par définition, des actions à grande et à mégacapitalisation, de sorte que l’avantage du facteur de taille est plutôt limité.

Une diversification qui diminue la concentration et qui est axée sur la capitalisation est souhaitable, mais cet objectif pourrait être plus facilement atteint en utilisant l’indice S&P 400 (ZMID – FINB BMO S&P sociétés américaines à moyenne capitalisation) et l’indice S&P 600 (ZSML – FINB BMO S&P sociétés américaines à faible capitalisation) pour obtenir une exposition définie à ces segments importants du marché.

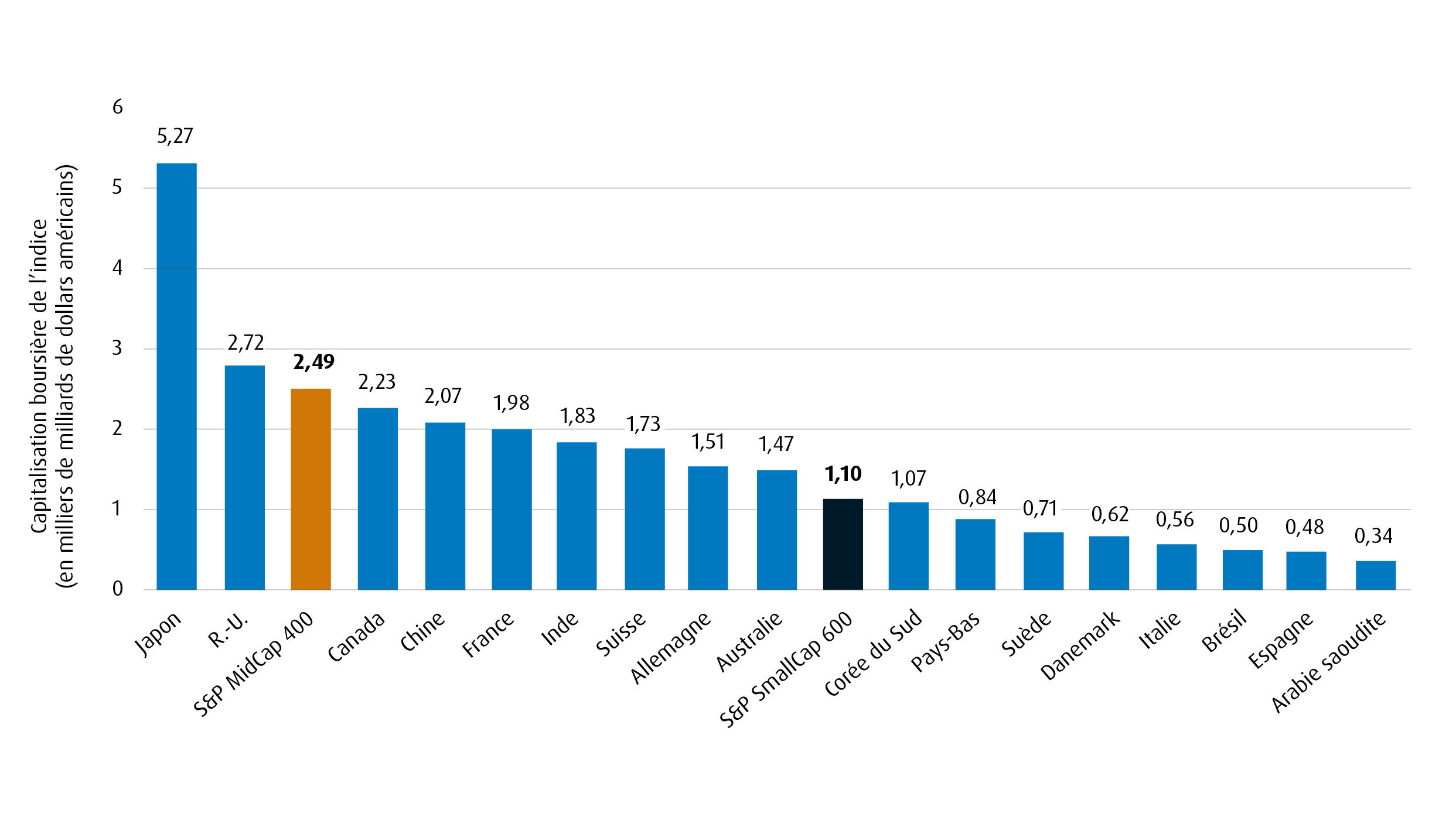

Les investisseurs ne tiennent parfois pas compte de l’importance de ces deux segments au sein des marchés financiers. Les actions américaines à moyenne capitalisation fournissent un ensemble de données plus solide que l’ensemble du marché canadien, ou même que la France et l’Allemagne, tandis que les actions américaines à faible capitalisation offrent un ensemble plus vaste d’occasions que la Corée du Sud, l’Italie, le Brésil ou l’Espagne.

Les indices S&P MidCap 400 et S&P SmallCap 600 ont respectivement une capitalisation plus importante que le Canada et la Corée du Sud

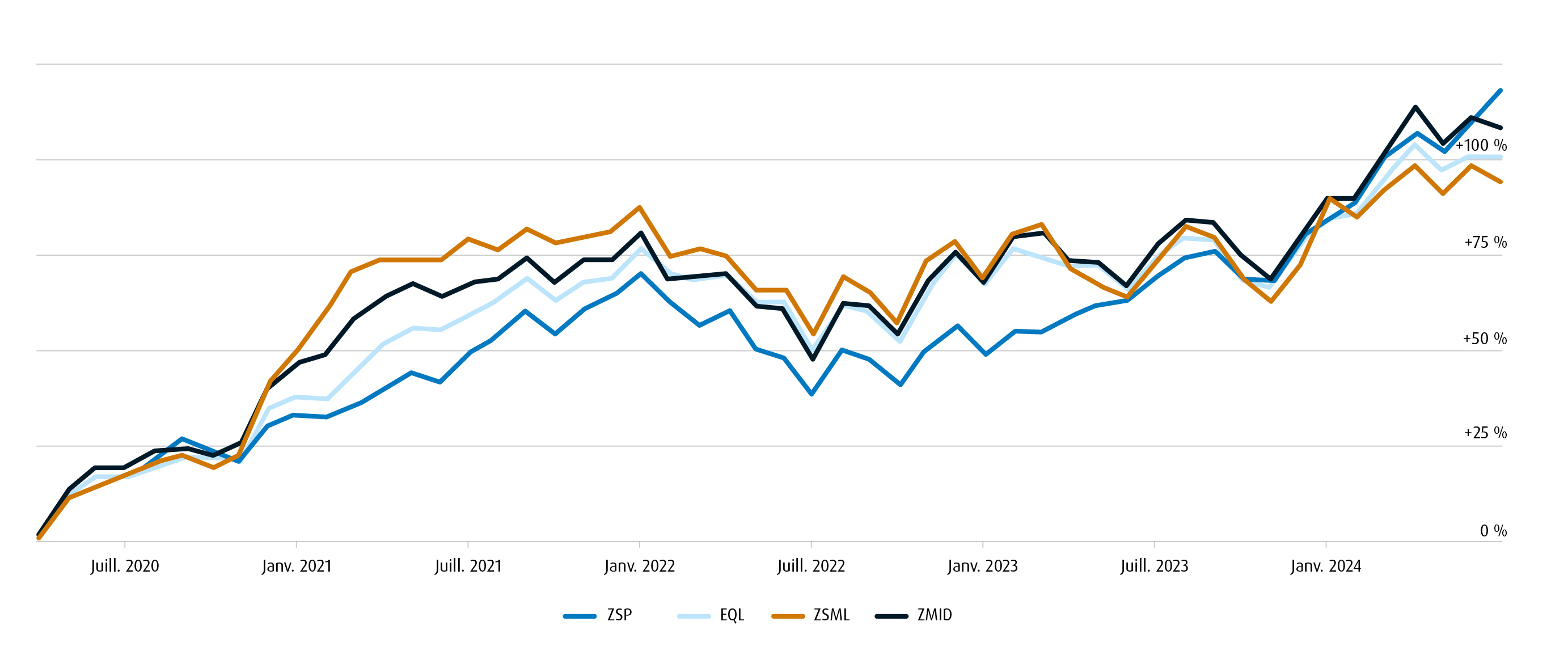

Au cours des dernières années, l’exposition ciblée aux sociétés à moyenne et à petite capitalisation a été plus productive que l’utilisation d’une approche équipondérée aux sociétés à grande capitalisation :

Rendement : ZSP (FINB BMO S&P 500) par rapport au EQL (Invesco S&P 500 Equal Weight Index ETF [$ CA]), au ZSML et au ZMID

Rendement du fonds

1 mois |

3 mois |

6 mois |

Cumul de l’année en cours |

1 an |

3 ans |

5 ans |

10 ans |

Depuis la création |

Date de création |

|

2,48 % |

4,59 % |

10,08 % |

24,32 % |

35,28 % |

13,99 % |

16,07 % |

15,10 % |

17,53 % |

14 novembre 2012 |

|

EQL |

2,43 % |

7,99 % |

6,27 % |

17,41 % |

27,89 % |

9,91 % |

12,69 % |

- |

11,79 % |

29 mai 2018 |

1,17 % |

8,72 % |

6,30 % |

11,27 % |

24,76 % |

5,80 % |

- |

- |

9,06 % |

5 février 2020 |

|

1,46 % |

5,60 % |

2,89 % |

15,54 % |

25,75 % |

9,37 % |

- |

- |

10,81 % |

5 février 2020 |

Rendement annualisé. Sources : BMO Gestion mondiale d’actifs, Invesco, au 30 septembre 2024. Remarque : Le ZSP et l’EQL investissent dans des sociétés cotées dans l’indice S&P 500. L’EQL tente de gérer le risque de concentration au moyen d’une stratégie de répartition équipondérée, tandis que le ZSP conserve une approche axée sur la capitalisation boursière. Les investisseurs qui sont à la recherche d’une autre méthode de diversification peuvent utiliser le ZSML et le ZMID comme complément au ZSP afin de compenser la pondération des actions à grande et à mégacapitalisation dans ce dernier et d’offrir un meilleur rendement. Le graphique ci-dessus présente le rendement des quatre FNB ci-dessus depuis leur création. Voir l’avis juridique ci-dessous.*

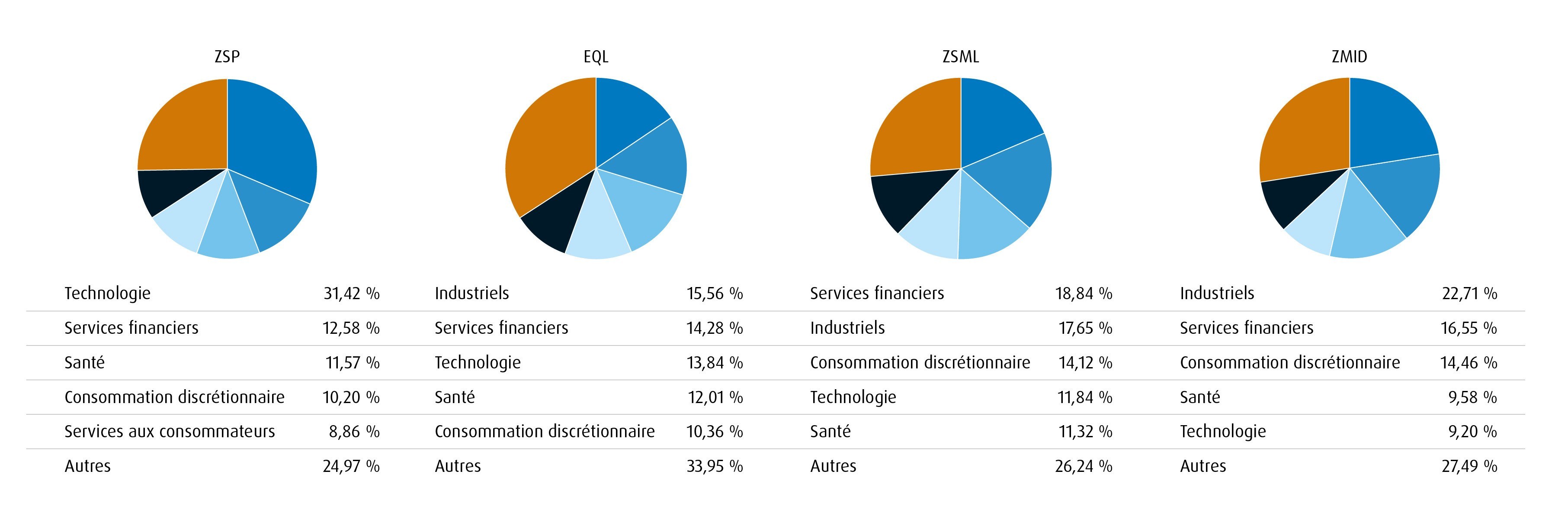

Les spécialistes de la répartition de l’actif peuvent exercer un plus grand contrôle en gérant séparément les composantes à grande, moyenne et petite capitalisation, ce qui permet à leurs clients d’avoir un portefeuille plus élaboré et réfléchi. Comme le montrent clairement ces graphiques circulaires, l’utilisation des actions à moyenne et à petite capitalisation offre une plus grande diversification sectorielle que la mise en œuvre d’une solution équipondérée à grande capitalisation :

Répartition sectorielle : ZSP c. EQL c. ZSML c. ZMID

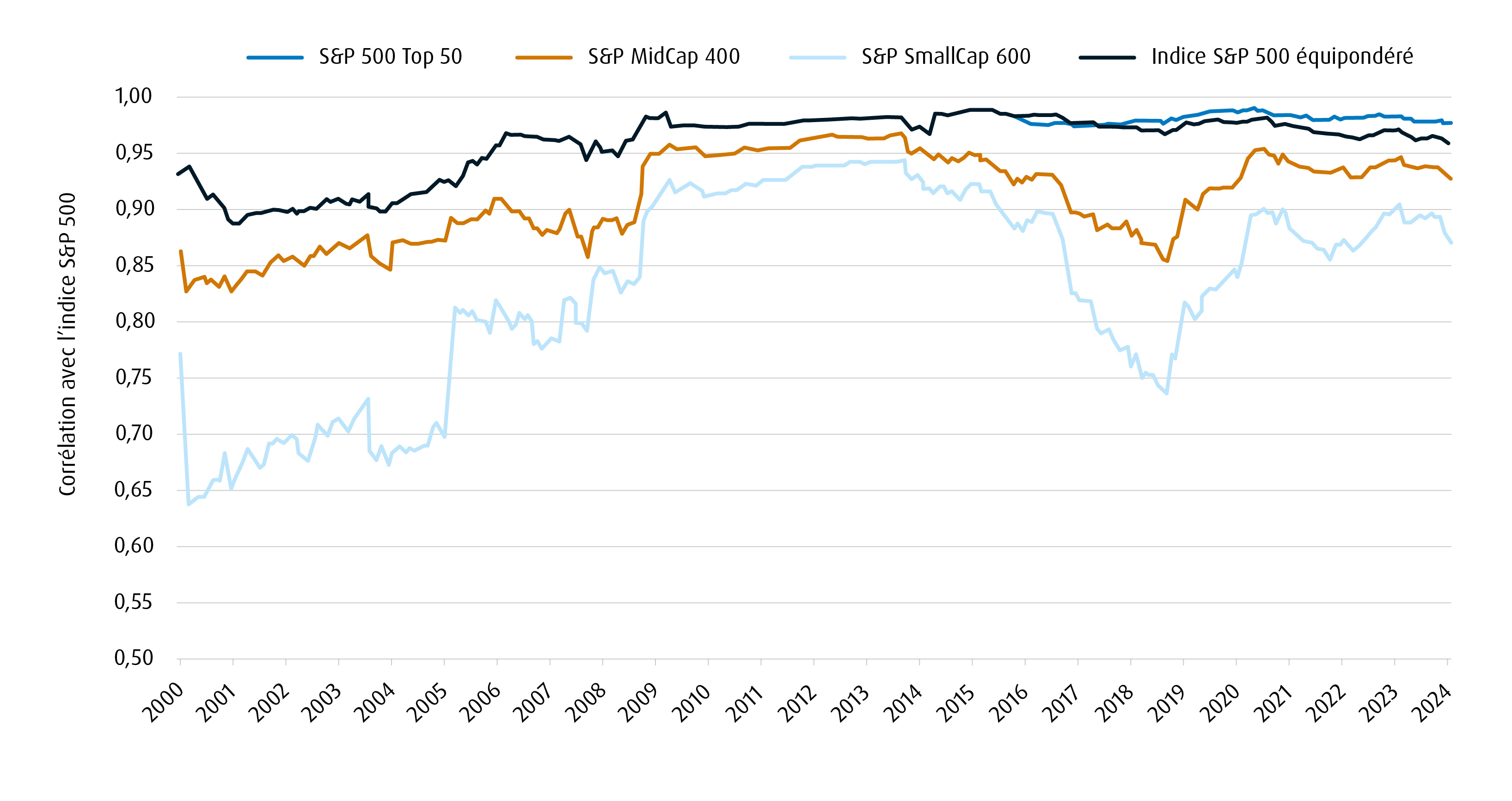

La raison la plus intéressante d’envisager d’ajouter des titres de sociétés à petite et à moyenne capitalisation à une pondération en actions américaines est la corrélation relativement faible entre ces titres et les actions américaines à grande et à mégacapitalisation. Une approche équipondérée d’actions à grande capitalisation offre peu d’avantages en matière de corrélation, mais les titres à petite et à moyenne capitalisation offrent des avantages beaucoup plus importants et peuvent donc être de bien meilleurs outils de construction de portefeuille :

Corrélation sur des périodes mobiles de 5 ans entre les rendements mensuels et l’indice S&P 500

Conclusion

En résumé, la concentration est un phénomène cyclique qui a certains avantages manifestes. Les sept magnifiques ont certainement fait le plus gros du travail pour relever l’indice, tandis que d’autres composantes de l’indice ont été calmes. Les investisseurs en ont profité.

Si les investisseurs veulent gérer le risque de concentration, il peut être préférable de le faire en élargissant leur ensemble de données plutôt qu’en revoyant simplement les pondérations. Cela mène non seulement une plus grande diversification sectorielle, mais donne aussi accès à un segment de capital entièrement différent, ce qui améliore grandement la construction du portefeuille.

Pour en savoir plus sur la gamme de FNB ESG de BMO ou pour obtenir d’autres renseignements sur les opérations, communiquez avec votre spécialiste des FNB BMO par courriel ou par téléphone au 1−877−741−7263.

Avis juridiques

Réservé aux conseillers et aux clients institutionnels.

Tout énoncé qui repose nécessairement sur des événements futurs peut être une déclaration prospective. Les déclarations prospectives ne sont pas des garanties de rendement. Elles comportent des risques, des éléments d’incertitude et des hypothèses. Bien que ces déclarations soient fondées sur des hypothèses considérées comme raisonnables, rien ne garantit que les résultats réels ne seront pas sensiblement différents des résultats attendus. L’investisseur est prié de ne pas se fier indûment aux déclarations prospectives. Concernant les déclarations prospectives, l’investisseur doit examiner attentivement les éléments de risque décrits dans la version la plus récente du prospectus.

Les opinions exprimées par l’auteur représentent son évaluation des marchés au moment où elles ont été exprimées. Ces opinions peuvent changer en tout temps et sans préavis. Les renseignements fournis dans le présent document ne constituent pas une sollicitation ni une offre relative à l’achat ou à la vente de titres, et ils ne doivent pas non plus être considérés comme des conseils de placement. Le rendement passé n’est pas garant des résultats futurs. Les statistiques du présent document proviennent d’une source jugée fiable, mais ne sont pas garanties.

Le présent document est fourni à titre informatif seulement. L’information qui s’y trouve ne constitue pas une source de conseils fiscaux, juridiques ou de placement et ne doit pas être considérée comme telle. Les placements particuliers ou les stratégies de négociation doivent être évalués en fonction de la situation de l’investisseur. Il est préférable, en toute circonstance, d’obtenir l’avis de professionnels.

Le présent article peut contenir des liens vers d’autres sites dont BMO Gestion mondiale d’actifs n’est pas le propriétaire ni l’exploitant.

Nous ne révisons pas et n’approuvons pas le contenu tiré du site Web d’un tiers ou les liens menant vers le site Web d’un tiers. L’utilisation de sites Web externes ou de contenu de tiers est à vos risques et périls. Par conséquent, nous déclinons toute responsabilité à leur égard.

Les rendements indiciels ne tiennent pas compte des frais d’opération ni de la déduction d’autres frais et charges. Il n’est pas possible d’investir directement dans un indice. On s’attend à ce que le rendement d’un fonds indiciel soit inférieur à celui de son indice. Les comparaisons par rapport aux indices comportent des limites, car les indices présentent plusieurs caractéristiques importantes et une volatilité qui peuvent différer de celles d’un fonds commun de placement ou d’un FNB donné.

L’indice est un produit de S&P Dow Jones Indices LLC ou de ses filiales (« SPDJI ») et est utilisé sous licence par le gestionnaire. S&PMD, S&P 500MD, US 500, The 500, iBoxxMD, iTraxxMD et CDXMD sont des marques de commerce de S&P Global, Inc. ou de ses sociétés affiliées (« S&P »), et Dow JonesMD est une marque déposée de Dow Jones Trademark Holdings LLC (« Dow Jones »). Ces marques de commerce ont été octroyées sous licence par SPDJI et ont fait l’objet d’une sous-licence octroyée au gestionnaire à certaines fins. Le FNB n’est ni parrainé, ni cautionné, ni vendu, ni promu par SPDJI, Dow Jones, S&P et leurs sociétés affiliées; elles ne font aucune déclaration sur l’opportunité d’investir dans ces produits et ne sont aucunement responsables des erreurs, omissions ou interruptions de l’indice.

* La comparaison présentée vise à illustrer le rendement historique du FINB BMO S&P 500 (ZSP), du FINB BMO S&P sociétés américaines à faible capitalisation (ZSML) et du FINB BMO S&P sociétés américaines à moyenne capitalisation (ZMID) par rapport au rendement historique du Invesco S&P 500 indice équipondéré CAD (EQL). Plusieurs différences peuvent exister entre le ZSP, le ZSML, le ZMID et l’EQL qui peuvent avoir une incidence sur le rendement de chacun d’eux. Les objectifs et les stratégies du ZSP, du ZSML et du ZMID font en sorte que les placements ne reflètent pas nécessairement les composantes et les pondérations de l’indice EQL.

Les titres du portefeuille peuvent changer sans préavis et ne représentent qu’un faible pourcentage des titres en portefeuille. Ces renseignements ne constituent pas une recommandation d’achat ou de vente d’un titre particulier.

Les placements dans des fonds négociés en bourse peuvent comporter des frais de courtage, des frais de gestion et d’autres frais. Veuillez lire l’Aperçu du FNB ou le prospectus des FNB BMO avant d’investir. Les taux de rendement indiqués sont les taux de rendement composés annuels historiques globaux; ils tiennent compte de l’évolution de la valeur des parts et du réinvestissement de tous les dividendes ou montants distribués, mais non des commissions qui se rattachent aux ventes, aux rachats ou aux distributions ni des frais facultatifs ou de l’impôt payables par le porteur de parts, qui auraient réduit le rendement. Les fonds négociés en bourse ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé n’est pas indicatif de leur rendement futur.

Pour connaître les risques liés à un placement dans les FNB BMO, veuillez consulter les risques spécifiques énoncés dans le prospectus du FNB BMO. Les FNB BMO s’échangent comme des actions, ils peuvent se négocier à escompte à leur valeur liquidative et leur valeur marchande fluctue, ce qui peut augmenter le risque de perte. Les distributions ne sont pas garanties et sont susceptibles d’être changées ou éliminées.

Les FNB BMO sont gérés par BMO Gestion d’actifs inc., qui est une société gestionnaire de fonds d’investissement et de portefeuille et une entité juridique distincte de la Banque de Montréal.

BMO Gestion mondiale d’actifs est le nom sous lequel BMO Gestion d’actifs inc. et BMO Investissements Inc. exercent leurs activités.

« BMO (le médaillon contenant le M souligné) » est une marque de commerce déposée de la Banque de Montréal, utilisée sous licence.